დოკუმენტის სტრუქტურა

განმარტებების დათვალიერება

დაკავშირებული დოკუმენტები

დოკუმენტის მონიშვნები

| საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმების გამოყენების შესახებ | |

|---|---|

| დოკუმენტის ნომერი | 999 |

| დოკუმენტის მიმღები | საქართველოს ფინანსთა მინისტრი |

| მიღების თარიღი | 31/12/2010 |

| დოკუმენტის ტიპი | საქართველოს მინისტრის ბრძანება |

| გამოქვეყნების წყარო, თარიღი | სსმ, 172, 31/12/2010 |

| სარეგისტრაციო კოდი | 200230040.22.033.016103 |

| კონსოლიდირებული პუბლიკაციები | |

დოკუმენტის კონსოლიდირებული ვარიანტის ნახვა ფასიანია, აუცილებელია სისტემაში შესვლა და საჭიროების შემთხვევაში დათვალიერების უფლების ყიდვა, გთხოვთ გაიაროთ რეგისტრაცია ან თუ უკვე რეგისტრირებული ხართ, გთხოვთ, შეხვიდეთ სისტემაში

პირველადი სახე (31/12/2010 - 01/03/2011)

საქართველოს ფინანსთა მინისტრის

ბრძანება №999

2010 წლის 31 დეკემბერი

ქ. თბილისი

საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმების გამოყენების შესახებ

საქართველოს საგადასახადო კოდექსის 84-ე მუხლის მე-5 ნაწილის, 91-ე მუხლის მე-7 ნაწილის, 93-ე მუხლის მე-4 ნაწილის და 95-ე მუხლის მე-2 ნაწილის შესაბამისად, ვბრძანებ:

მუხლი 1. დამტკიცდეს:

1. ინსტრუქცია „საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმების შესახებ“ (დანართი №1) თანდართულ დანართებთან ერთად.

2. ინსტრუქცია „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირების მიერ დეკლარაციის ფორმისა, მისი შევსებისა და წარდგენის წესი“ (დანართი №2) თანდართულ დანართთან ერთად.

3. ინსტრუქცია „მცირე ბიზნესისთვის ხარჯების აღრიცხვის სპეციალური ჟურნალის წარმოების წესის შესახებ“ (დანართი №3) თანდართულ დანართთან ერთად.

მუხლი 2. ეს ბრძანება ამოქმედდეს 2011 წლის 1 იანვრიდან.

კ . ბაინდურაშვილი

დანართი №1

ინსტრუქცია

საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმების შესახებ

თავი I

ზოგადი დებულებები

მუხლი 1. ზოგადი დებულებები

1. ინსტრუქცია შემუშავებულია საქართველოს საგადასახადო კოდექსის XII თავის შესაბამისად და განსაზღვრავს სპეციალური დაბეგვრის რეჟიმების მიხედვით საშემოსავლო გადასახადის ადმინისტრირების წესს.

2. სპეციალური დაბეგვრის რეჟიმები ვრცელდება:

ა) მიკრო ბიზნესის სტატუსის მქონე ფიზიკურ პირებზე;

ბ) მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკურ პირებზე.

3. მიკრო ან მცირე ბიზნესის დაბეგვრის რეჟიმი შეიძლება გავრცელდეს სპეციალური სავაჭრო ზონის ტერიტორიაზე საქმიანობის განმახორციელებელ ფიზიკურ პირებზეც.

4. თუ სპეციალური დაბეგვრის რეჟიმების მიხედვით საქართველოს საგადასახადო კოდექსში ან/და ამ ინსტრუქციაში არ არის გადასახადების ადმინისტრირების სპეციალური ნორმა, გამოიყენება დაბეგვრის საერთო წესები.

5. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირისაგან შეძენილ საქონელზე/მომსახურებაზე გაწეული ხარჯი საქონლის/მომსახურების შემძენი პირის ერთობლივი შემოსავლიდან არ გამოიქვითება.

თავი II

მიკრო ბიზნესი

მუხლი 2. მიკრო ბიზნესის სტატუსი

1. მიკრო ბიზნესის სტატუსი შესაძლებელია მიენიჭოს ფიზიკურ პირს, რომელიც არის გადასახადის გადამხდელი, გარდა ამ მუხლის მე-6 პუნქტით გათვალისწინებული შემთხვევისა.

2. მიკრო ბიზნესის სტატუსის მისაღებად მეწარმე ფიზიკურ პირად, როგორც მეწარმე სუბიექტად ყოფნა სავალდებულო არ არის.

3. მიკრო ბიზნესის სტატუსი შეიძლება მიენიჭოს ფიზიკურ პირს, რომელიც აკმაყოფილებს შემდეგ პირობებს:

ა) არ იყენებს დაქირავებულ პირთა შრომას;

ბ) დამოუკიდებლად ეწევა ეკონომიკურ საქმიანობას, რომლის მიხედვითაც მის მიერ კალენდარული წლის განმავლობაში მისაღები ჯამური ერთობლივი შემოსავალი არ აღემატება 30000 ლარს, გარდა ამ მუხლის მე-4 და მე-5 პუნქტებით გათვალისწინებული შემთხვევისა.

მაგალითი 1:

პირობა:

ჯონდი არის ფიზიკური პირი, რომელიც ახორციელებს ეკონომიკურ საქმიანობას – ინდივიდუალურად ეწევა „ვაჭრობას“. მოცემული მომენტისათვის იგი არ ახორციელებს სხვა რაიმე სახის საქმიანობას და არ იყენებს დაქირავებული პირის შრომას. ჯონდის აზრით (წინასწარი ვარაუდით) , მიმდინარე საანგარიშო წლის განმავლობაში ვაჭრობის შედეგად მოსალოდნელი დასაბეგრი შემოსავალი ვერ გადააჭარბებს 30 000 ლარს.

ანალიზი:

იქიდან გამომდინარე, რომ ჯონდი არ იყენებს დაქირავებული პირის შრომას, აგრეთვე მისი ვარაუდით მისაღები მოსალოდნელი დასაბეგრი შემოსავალი ვერ გადააჭარბებს 30 000 ლარს და მოცემული მომენტისათვის იგი არ ახორციელებს სხვა რაიმე სახის საქმიანობას*, ჯონდი აკმაყოფილებს საქართველოს საგადასახადო კოდექსის 84-ე მუხლის პირველი ნაწილით დადგენილ მიკრო ბიზნესის სტა ტუსის მოთხოვნებს, შესაბამისად , მას უფლება აქვს მიმართოს საგადასახადო ორგანოს და მიიღოს მიკრო ბიზნესის სტატუსი.

შენიშვნა

* ჯონდის მიერ დამატებით, სხვა სახის საქმიანობის განხორციელება და შესაბამისად შემოსავალის მიღება არ არის საგადასახადოს მიერ მიკრო ბიზნესის სტატუსის მინიჭებაში უარის თქმის ან სტატუსის ქონის შემთხვევაში სტატუსის გაუქმების საფუძველი, თუ აღნიშნული საქმიანობა არ განეკუთვნება „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 2010 წლის 29 დეკემბრის №415 დადგენილებით განსაზღვრული იმ საქმიანობების სახეებს, რომელთა განხორციელებაც ეკრძალება მიკრო ბიზნესის სტატუსის მქონე ფიზიკურ პირს.

შედეგი:

ჯონდის მოთხოვნის შემთხვევაში მიენიჭება მიკრო ბიზნესის სტატუსი და გადაეცემა სტატუსის დამადასტურებელი სერ ტიფიკატი.

4. საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილების „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ პირველი მუხლით გათვალისწინებული №1 დანართით განსაზღვრულ საქმიანობის სახეებზე მიკრო ბიზნესის 30 000 -ლარიანი ზღვარი არ ვრცელდება და ასეთი საქმიანობიდან მიღებული შემოსავალი არ იბეგრება.

მაგალითი 2:

პირობა:

პირობები იგივეა , რაც პირველ მაგალითში იმ განსხვავებით, რომ ჯონდიმ ვაჭრობიდან მიიღო ერთობლივი შემოსავალი 27 000 ლარი წლის განმავლობაში და ჯონდი თავისუფალ დროს ვაჭრობასთან ერთად ახორციელებდა საყოფაცხოვრებო ელექტრონული ნაწარმის რემონტს (მთვრობის დადგენილებით საყოფაცხოვრებო ელექტრონული ნაწარმის რემონტზე არ ვრცელდება 30 000 -ლარიანი ზღვარი), რის შედეგადაც მან მიიღო დამატებით 10 000 ლარი. შედეგად , ჯონდის ერთობლივმა შემოსავალმა მიმდინარე საგადასახადო წლის განმავლობაში შეადგინა 37 000 (27 000+10 000) ლარი.

ანალიზი:

„მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით დამტკიცებული დანართი №1 -ის თანახმად , საყოფაცხოვრებო ელექტრონული ნაწარმის რემონტი განეკუთვნება იმ საქმიანობიდან ერთ-ერთს , რომლისგან მიღებული შემოსვალი არ იბეგრება და რომელზეც არ ვრცელდება მიკრო -ბიზნესისთვის დადგენილი ერთობლივი შემოსავლის 30 000 -ლარიანი ზღვარი, შესაბამისად, ჯონდის მიერ საყოფაცხოვრებო ელექტრონული ნაწარმის რემონტიდან 10 000 ლარის ოდენობით მიღებული შემოსავალი მხედველობაში არ მიიღება და ამ შემოსავლის გარეშე მისი სხვა შემოსავალი კვლავ შეადგენს 27 000 ლარს, რომელიც არ აჭარბებს 30 000 ლარს.

შედეგი:

ჯონდის მიკრო ბიზნესის სტატუსი არ გაუუქმდება.

როგორც ვაჭრობიდან მიღებული 27 000 ლარი, ასევე საყოფაცხოვრებო ელექტრონული ნაწარმის რემონტიდან მიღებული 10 000 ლარი დაექვემდებარება სპეციალური რეჟიმით დაბეგვრას, შესაბამისად , გათავისუფლდება საშემოსავლო გადასახადისაგან.

5. „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით დამტკიცებული დანართ ი №3-ით განსაზღვრული შემოსავლების მიღებისას:

ა) მიკრო ბიზნესის მიერ კალენდარული წლის განმავლობაში მისაღები ჯამური ერთობლივი შემოსავლის 30 000 -ლარიანი ზღვრის განსაზღვრისას მხედველობაში არ მიიღება ასეთი შემოსავლები მიუხედავად ამ შემოსავლების ოდენობისა;

ბ) ასეთი შემოსავლები იბეგრება ჩვეულებრივი წესით, როგორც დაიბეგრებოდა მიკრო ბიზნესის სტატუსის არარსებობის შემთხვევაში.

მაგალითი 3:

პირობა:

პირობები იგივეა , რაც მე-2 მაგალითში, იმ განსხვავებით, რომ ჯონდის გასესხებული ჰქონდა ფიზიკურ პირზე ფული, რის შედეგად პროცენტის სახით მიიღო შემოსავალი 3 500 ლარის ოდენობით და ასევე ჯონდის აჩუქეს 7000 ლარი (არც ერთი შემოსავალი წყაროსთან დაბეგვრას არ ექვემდებარებოდა და არ დაბეგრილა). ჯონდის ერთობლივმა შემოსავალმა მიმდინარე წელს 47 500 (27 000+10 000+3 500+7 000) ლარი შეადგინა.

ანალიზი:

ანალიზი იგივეა , რაც მე-2 მაგალითის ანალიზშია მოცემული, იმ განსხვავებით, რომ „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით დამტკიცებული დანართი №3-ის თანახმად , პროცენტის სახით და ჩუქ ებით მიღებული შემოსავლები განეკუთვნება იმ შემოსავლებს, რომლებიც იბეგრება ჩვეულებრივი რეჟიმით (ერთობლივ შემოსავალთან მასთან დაკავშირებული ხარჯების შეპირისპირებით) და რომლებიც მიკრო ბიზნესისთვის დადგენილი ერთობლივი შემოსავლის 30 000 -ლარიანი ზღვარის განსაზღვრის მიზნებისათვის არ გაითვალისწინება ერთობლივ შემოსავალში. შესაბამისად , ჯონდის მიერ პროცენტის სახით 3 500 ლარის ოდენობით და ჩუქების შედეგად 7 000 ლარის ოდენობით მიღებული შემოსავალი მხედველობაში არ მიიღება და ამ შემოსავლის გარეშე მისი სხვა შემოსავალი შეადგენს 27 000 ლარს , რომელიც არ აჭარბებს 30 000 ლარს.

შედეგი:

ჯონდის მიკრო ბიზნესის სტატუსი არ გაუუქმდება.

როგორც ვაჭრობიდან მიღებული 27 000 ლარი, ასევე საყოფაცხოვრებო ელექტრონული ნაწარმის რემონტიდან მიღებული 10 000 ლარი , დაექვემდებარება სპეციალური რეჟიმით დაბეგვრას, შესაბამისად , გათავისუფლდება საშემოსავლო გადასახადისაგან.

ჯონდი ვალდებულია პროცენტის სახით მიღებული 3 500 ლარი და ჩუქების შედეგად მიღებული 7 000 ლარი მიკრო ბიზნესის სპეციალური რეჟიმით დაბეგვრას დაქვემდებარებული შემოსავლისგან განცალკევებულად ასახოს ერთობლივ შემოსავალში და დაბეგროს ჩვეულებრივი წესით.

6. მიკრო ბიზნესის სტატუსი არ შეიძლება მიენიჭოს ფიზიკურ პირს , თუ იგი ახორციელებს „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით დამტკიცებული დანართ ი №2-ით განსაზღვრულ საქმიანობას (შემდგომში – მიკრო ბიზნესისთვის აკრძალული საქმიანობა), რომლის განხორციელება მიკრო ბიზნესის მიერ აკრძალულია და იწვევს სტატუსის გაუქმებას.

მაგალითი 4.

ჯონდი ეწევა ეკონომიკურ საქმიანობას სათამაშო აპარატებით. იგი ელოდება , რომ მისი ერთობლივი შემოსავალი წლის ბოლოს არ გადააჭარბებს 30 ათას ლარს. აქედან გამომდინარე , ის გადაწყვეტს მიმართოს საგადასახადო ორგანოს მიკრო ბიზნესის სტატუსის მინიჭების თაობაზე, თუმცა საგადასახადო ორგანო მას არ აძლევს სტატუს ს, ვინაიდან ზემოაღნიშნული საქმიანობა მიკრო ბიზნესისთვის აკრძალული საქმიანობაა.

მუხლი 3. ფიზიკური პირისათვის მიკრო ბიზნესის სტატუსის მინიჭება

1. ფიზიკური პირი:

ა) რომელიც იმყოფება საგადასახადო აღრიცხვაზე, მიკრო ბიზნესის სტატუსის მინიჭებისათვის განცხადებით (ამ ინსტრუქციის დანართი №1) მიმართავს საგადასახადო ორგანოს საგადასახადო აღრიცხვის ადგილის მიხედვით;

ბ) რომელიც არ იმყოფება საგადასახადო აღრიცხვაზე მისი საგადასახადო აღრიცხვაზე აყვანის მიზნით და მიკრო ბიზნესის სტატუსის მინიჭებისათვის განცხადებით (ამ ინსტრუქციის დანართი №1) მიმართავს საგადასახადო ორგანოს საცხოვრებელი ადგილის ან საქმიანობის ადგილის მიხედვით.

2. საგადასახადო ორგანო განიხილავს განცხადებას (ამ ინსტრუქციის დანართი №1) სტატუსის მინიჭების თაობაზე და აღნიშნული განცხადების დაკმაყოფილების შემთხვევაში განცხადების მიღებიდან 2 სამუშაო დღეში გასცემს მიკრო ბიზნესის სერტიფიკატს (ამ ინსტრუქციის დანართი №2).

3. თუ ამ მუხლით სხვა რამ არ არის გათვალისწინებული , მიკრო ბიზნესის სტატუსი პირს ენიჭება საგადასახადო ორგანოს მიერ სერ ტიფიკატის გაცემის დღიდან და სტატუსის მინიჭების თარიღი უნდა დაფიქსირდეს საგადასახადო ორგანოს მიერ გაცემულ მიკრო ბიზნესის სერტიფიკატში.

4. სერტიფიკატი ძალაშია შემდგომ საანგარიშო პერიოდებშიც, თუ ფიზიკურ პირს არ უუქმდება მიკრო ბიზნესის სტატუსი.

5. 2011 საანგარიშო წლის მიხედვით ფიზიკურმა პირმა მიკრო ბიზნესის სტატუსის მისაღებად საგადასახადო ორგანოებს განცხადებით უნდა მიმართოს ამავე წლის 15 თებერვლამდე. იმ შემთხვევაში, თუ დაკმაყოფილდება მიკრო ბიზნესის სტატუსის მინიჭების პირობები, მისთვის მიკრო ბიზნესის სტატუსი მინიჭებულად ითვლება ამავე წლის 1 იანვრიდან.

6. გარდა ამ მუხლის მე-5 პუნქტით გათვალისწინებული შემთხვევისა, ფიზიკურ პირს უფლება აქვს მიკრო ბიზნესის სტატუსის მისაღებად საგადასახადო ორგანოს მიმართოს, როგორც 2011 საანგარიშო წლის მიხედვით, ასევე შემდგომი ნებისმიერი საანგარიშო წლის მიხედვით, ნებისმიერ დროს ამ ბრძანებით დადგენილი წესის შესაბამისად. აღნიშნულ შემთხვევაში, თუ დაკმაყოფილდება მიკრო ბიზნესის სტატუსის მინიჭების პირობები, მისთვის მიკრო ბიზნესის სტატუსი მინიჭებულად ითვლება საგადასახადო ორგანოს მიერ სერ ტიფიკატის გაცემის დღიდან.

7. ფიზიკურ პირი, რომელსაც გაუუქმდა მიკრო ბიზნესის სტატუსი, უფლებამოსილია მომდევნო საგადასახადო წლიდან ამ სტატუსის ხელახალი მინიჭების მოთხოვნით მიმართოს საგადასახადო ორგანოს.

8. მიკრო ბიზნესის სტატუსის ხელახალი მინიჭების შემთხვევაში, ფიზიკურ პირზე გაიცემა სერტიფიკატი ახალი სარეგისტრაციო ნომრით.

9. მიკრო ბიზნესის სტატუსი არ შეიძლება მიენიჭოს დღგ-ის გადამხდელად რეგისტრირებულ პირს, გარდა იმ შემთხვევისა , თუ დღგ-ის გადამხდელად რეგისტრაცია გამომდინარეობს „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირისათვის ნებადართული იმ საქმიანობიდან, რომლის მიხედვითაც მიღებული შემოსავლები არ გაითვალისწინება 30 000 -ლარიან ზღვარში.

10. საგადასახადო ორგანოს უფლება აქვს მის ხელთ არსებული ინფორმაციის საფუძველზე , საკუთარი ინიციატივით (განცხადებით მომართვის გარეშე) მიანიჭოს ფიზიკურ პირს მიკრო ბიზნესის სტატუსი და გადასცეს შესაბამისი სერ ტიფიკატი , თუ თვლის, რომ ფიზიკური პირი აკმაყოფილებს მიკრო ბიზნესისთვის დადგენილ მოთხოვნებს.

მუხლი 4. მიკრო ბიზნესის დასაბეგრი შემოსავლის განსაზღვრა და დაბეგვრის წესი

1. საანგარიშო წლის განმავლობაში მიკრო ბიზნესის ერთობლივი შემოსავალი შედგება:

ა) შემოსავლისგან, რომელიც ექვემდებარება სპეციალური რეჟიმით დაბეგვრას და მოიცავს ეკონომიკური საქმიანობიდან მიღებულ ერთობლივ შემოსავალს, გარდა ამ პუნქტის „ბ“ ქვეპუნქტში აღნიშნული შემოსავლებისა და ხელფასის სახით მიღებული შემოსავლებისა;

ბ) შემოსავლისგან, რომელიც იბეგრება ჩვეულებრივი რეჟიმით და მოიცავს მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირის მიერ „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით დამტკიცებული დანართ ი №3-ით განსაზღვრული შემოსავლების სახეების მიხედვით მიღებულ ერთობლივ შემოსავალს;

გ) სხვა შემოსავლებისაგან, რომელიც იბეგრება ჩვეულებრივი რეჟიმით, გარდა ამ პუნქტის „ა“ და „ბ“ ქვეპუნქტებში აღნიშნული შემოსავლებისა.

2. მიკრო ბიზნესის დასაბეგრი შემოსავალი, რომელიც ექვემდებარება სპეციალური რეჟიმით დაბეგვრას (საშემოსავლო გადასახადით არ იბეგრება) , შედგება:

ა) ამ მუხლის პირველი პუნქტის „ა“ ქვეპუნქტის შესაბამისად ეკონომიკური საქმიანობით მიღებული ერთობლივი შემოსავლებისაგან, რომელიც კალენდარული წლის განმავლობაში არ აღემატება 30 000 ლარს, გარდა ამ პუნქტის „ბ“ ქვეპუნქტში აღნიშნული შემოსავლებისა (იხ .: მე-2 მუხლის მაგალითი 1) ;

ბ) „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით დამტკიცებული დანართ ი №1-ით განსაზღვრული საქმიანობის სახეებიდან მიღებული შემოსავლებისგან, რომლებზეც 30 000 ლარიანი ზღვარი არ ვრცელდება. (იხ .: მე-2 მუხლის მაგალითი 2) .

3. მიკრო ბიზნესის დასაბეგრი შემოსავალი, რომელიც არ ექვემდებარება სპეციალური რეჟიმით დაბეგვრას:

ა) გაიანგარიშება საქრთველოს ს აგადასახდო კოდექსის მე-80 მუხლის მიხედვით ამ მუხლის პირველი პუნქტის „ბ“ და „გ“ ქვეპუნქტების შესაბამისად კალენდარული წლის განმავლობაში მიღებული ერთობლივი შემოსავლების გათვალისწინებით;

ბ) იბეგრება ჩვეულებრივი წესით, როგორც დაიბეგრებოდა მიკრო ბიზნესის სტატუსის არარსებობის შემთხვევაში. (იხ: მე-2 მუხლის მაგალითი 3)

მუხლი 5. მიკრო ბიზნესის საგადასახადო ანგარიშგება

1. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირები არ იხდიან მიმდინარე გადასახდელებს.

2. თუ ფიზიკური პირი მიმდინარე საანგარიშო წელს გადაწყვეტს მიკრო ბიზნესის სტატუსის მიღებას და დაბეგვრის სხვა რეჟიმიდან მიკრო ბიზნესის დაბეგვრის რეჟიმზე გადასვლას , მის მიერ საანგარიშო პერიოდში მიკრო ბიზნესის სტატუსის მინიჭებამდე მიღებული შემოსავლები ექვემდებარება მიკრო ბიზნესისთვის დადგენილი სპეციალური რეჟიმით დაბეგვრას.

მაგალითი 1.

ჯონდიმ 2011 წლის 25 ოქტომბრიდან მიიღო მიკრო ბიზნესის სტატუსი. მოცემული მომენტისათვის მისი ერთობლივი შემოსავალი შეადგენდა 15 ათას ლარს, ბიუჯეტში კი მიმდინარე გადასახდელების სახით გადახდილი ჰქონდა 1000 ლარი. საანგარიშო წლის დასრულებამდე მან კიდევ მიიღო შემოსავალი 7000 ლარის ოდენობით. 2012 წლის 1 აპრილს წარადგინა დეკლარაცია , რომელშიც ასახა 2011 წლის ერთობლივი შემოსავალი – 22000 ლარი (15 000 + 7 000).

ანალიზი:

ვინაიდან ჯონდიმ სტატუსი მიიღო 2011 წლის განმავლობაში, მიკრო ბიზნესისათვის დადგენილი სპეციალური რეჟიმი გავრცელდება მის მიერ 2011 წლის საანგარიშო პერიოდში მიღებულ ერთობლივ შემოსავალზე , ანუ 22000 ლარზე. შესაბამისად , მის მიერ გადახდილი 1000 ლარი ჩაითვლება ზედმეტად გადახდილად და დადგენილი წესით დაექვემდებარება ჩათვლას ან/და დაბრუნებას.

3. მიკრო ბიზნესის სტატუსის მქონე ფიზიკურ პირს, მიღებული მომსახურების ანაზღაურების შემთხვევაში, არ ევალება გადახდის წყაროსთან გადასახადის დაკავება (საგადასახადო აგენტის ფუნქციის შესრულება). ამასთან, არარეზიდენტი პირისაგან მიღებული მომსახურების ანაზღაურების შემთხვევაში იგი ვალდებულია ოპერაცია დაბეგროს დღგ-ით საქართველოს საგადასახადო კოდექსით გათვალისწინებული უკუდაბეგვრის წესით.

4. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი ვალდებულია საანგარიშო წლის მომდევნო წლის 1 აპრილამდე საგადასახადო ორგანოში წარადგინოს გამარტივებული საშემოსავლო გადასახადის წლიური დეკლარაცია ამ ბრძანების „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირების მიერ დეკლარაციის ფორმისა, მისი შევსებისა და წარდგენის წესის შესახებ“ ინსტრუქციის (დანართი №2) შესაბამისად.

5. თუ მიმდინარე წლის განმავლობაში ფიზიკურ პირს გაუუქმდა მიკრო ბიზნესის სტატუსი და მას არ მიუღია მცირე ბიზნესის სტატუსი, მის მიერ საანგარიშო წლის განმავლობაში მიღებული შემოსავალი ექვემდებარება საშემოსავლო გადასახადით დაბეგვრას საერთო წესით.

6. თუ მიმდინარე წლის განმავლობაში ფიზიკურ პირს გაუუქმდა მიკრო ბიზნესის სტატუსი და მას მიენიჭა მცირე ბიზნესის სტატუსი, მის მიერ საანგარიშო წლის განმავლობაში მიღებული შემოსავალი ექვემდებარება მცირე ბიზნესისთვის დადგენილი წესის შესაბამისად დაბეგვრას.

7. ფიზიკური პირისათვის მინიჭებული მიკრო ბიზნესის სტატუსის გაუქმების შემთხვევაში ამ მომენტისთვის ფიზიკური პირის შემოსავალი ექვემდებარება დაბეგვრას სტატუსის გაუქმების თაობაზე გადაწყვეტილების მიღებიდან 30 კალენდარული დღის ვადაში. აღნიშნული ვალდებულება წარმოიშ ობა:

ა) მიმდინარე გადასახდელების მიმართ , თუ გასული საგადასახადო წლის მიხედვით პირს გადახდილი ან გადასახდელი აქვს საშემოსავლო გადასახადი, რომელიც მიკრო ბიზნესის სტასუსის მინიჭების გამო არ ექვემდებარებოდა მიმდინარე წელს მიმდინარე გადასახდელების სახით გადახდას;

ბ) მიმდინარე საანგარიშო წლის მიხედვით მიკრო ბიზნესის სტატუსის მქონე ფიზიკურ ი პირის მიერ მიღებული მომსახურების ანაზღაურების შემთხვევაში, როდესაც საგადასახადო აგენტის ფუნქციის შესრულება და გადასახადის წყაროსთან დაკავების ვალდებულება მიკრო ბიზნესის სტასუსის მინიჭების გამო არ არსებობდა.

მაგალითი 2.

ჯონდის აქვს მიკრო ბიზნესის სტატუსი და , ამასთან, წარმოადგენს მეწარმე ფიზიკურ პირს. მან 2011 წლის 1 ივლისს განცხადებით მიმართა საგადასახადო ორგანოს სტატუსის გაუქმების თაობაზე, რომლის შედეგადაც (ან ამ ინსტრუქციის მე-6 მუხლის პირველი პუნქტით გათვალისწინებული ნებისმიერი პირობის დადგომის შედეგად) გაუუქმდა სტატუსი. ჯონდის წინა საანგარიშო წელს დასაბეგრმა შემოსავალმა შეადგინა 5000 ლარი. ამასთან , ფიზიკურ პირ ჭიჭიკოსაგან იჯარით აქვს აღებული კომერციული ფართი, რომელსაც პირველ ივლისამდე გადაუხადა იჯარის თანხა – 1000 ლარი.

ანალიზი:

ჯონდის სტატუსი გაუუქმდა 2011 წლის 1 ივლისს, შესაბამისად , 31 ივლისამდე მან უნდა გადაიხადოს საშემოსავლო გადასახადის მიმდინარე გადასახდელის სახით 500 (5000*20%*25%+5000*20%*25%) ლარი და ჭიჭიკოს წყაროსთან დასაკავებელი შემოსავალი 200 ლარი.

შედეგი:

ჯონდის წარმოეშვა მთელ საანგარიშო პერიოდში განხორცილებულ და განსახორციელებელ ოპერაციებზე საგადასახადო ვალდე ბულებების შესრულების ვალდებულება.

შენიშვნა: ჯონდი რომ არ ყოფილიყო მეწარმე ფიზიკური პირი, მას მიკრო ბიზნესის სტატუსის გაუქმებისას არ მოუწევდა საშემოსავლო გადასახადის მიმდინარე გადასახდელის გადახდა და ჭიჭიკოსთვის გადახდილი თანხის წყაროსთან დაბეგვრა.

8. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი საქართველოში ეკონომიკური საქმიანობის შეწყვეტისას საგადასახადო ორგანოს 30 დღის ვადაში წარუდგენს დეკლარაციას. ამასთან, თუ მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი შემდგომში მიმდინარე საგადასახადო წლის დასრულებამდე არ განაახლებს ეკონომიკურ საქმიანობას , საანგარიშო წლის მიხედვით მომდევნო წლის 1 აპრილს საგადასახადო ორგანოში განმეორებით დეკლარაციის წარადგენა სავალდებულო არ არის.

მაგალითი 3.

ჯონდის აქვს მცირე ბიზნესის სტატუსი და ახორციელებს ეკონომიკურ საქმიანობას. 2011 წლის 1 ივლისს ჯანმრთელობის მდგომარეობის გამო შეწყვიტა საქმიანობა. ამ მომენტისათვის მას მიღებული ჰქონდა 8000 ლარის ოდენობის ერთობლივი შემოსავალი და 16 ივლისს საგადასახადო ორგანოში წარადგინა დეკლარაცია, თუმცა შეეძლო წარედგინა 30 ივლისამდე.

შემთხვევა №1:

ჯონდის აღარ განუახლებია ეკონომიკური საქმიანობა 2011 წლის საანგარიშო პერიოდში და შესაბამისად მას აღარ წარმოშობია ვალდებულება წარედგინა დეკლარაცია მიმდინარე საანგარიშო წელზე მომდევნო წლის 1 აპრილამდე.

შემთხვევა №2:

ჯონდის ჯანმრთელობის მდგომარეობა გაუმჯობესდა და 2011 წლის 7 ოქტომბერს განაახლა ეკონომიკური საქმიანობა. ამ მომენტიდან 2011 წლის 31 დეკემბრამდე განახორციელა ოპერაციები საერთო ღირებულებით 13000 ლარი. 2012 წლის 1 აპრილამდე საგადასახადო ორგანოში უნდა წარადგინოს დეკლარაცია, რომე ლშიც ერთობლივი შემოსავალი იქნება 21000 ლარი (8000+13000).

მუხლი 6. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირის ვალდებულებები

1. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი უფლებამოსილია მყიდველის მოთხოვნის შემთხვევაში რეალიზებულ საქონელზე ან გაწეულ მომსახურებაზე გამოწეროს პირველადი საგადასახადო დოკუმენტი.

2. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი პირველადი საგადასახადო დოკუმენტის გამოწერისას, ვალდებულია დოკუმენტში მიუთითოს მისი სტატუსი და სტატუსის სერტიფიკატის ნომერი.

3. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი ვალდებულია მისთვის ან მის მიერ გამოწერილი პირველადი საგადასახადო დოკუმენტი შეინახოს დადგენილი წესით.

4. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი ვალდებულია უზრუნველყოს 6 წლის ვადით საგადასახადო დოკუმენტების შენახვა.

მუხლი 7. საკონტროლო-სალარო აპარატების გამოყენება მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირის მიერ

მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი, გარდა მთავრობის მიერ განსაზღვრული ცალკეული საქმიანობის განმახორციელებელი ან ცალკეული ადგილობრივი თვითმმართველი ერთეულის ტერიტორიაზე საქმიანობის განმახორციელებელი მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირებისა, თავისუფლდება საკონტროლო-სალარო აპარატების გამოყენების ვალდებულებისაგან.

მუხლი 8. მიკრო ბიზნესის სტატუსის გაუქმება

1. მიმდინარე საგადასახადო წელს მიკრო ბიზნესის სტატუსი უქმდება, თუ:

ა) ფიზიკურმა პირმა მიმართა საგადასახადო ორგანოს წერილობითი განცხადებით (ამ ინსტრუქციის დანართი №1) მიკრო ბიზნესის სტატუსის გაუქმების ან მცირე ბიზნესის სტატუსის მინიჭების მოთხოვნით;

ბ) საგადასახადო ორგანოს მიერ ჩატარებული ინვენტარიზაციის შედეგად დადგინდა, რომ მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირის სასაქონლო მატერიალური მარაგების ნაშთი აღემატება 45 000 ლარს.

გ) ფიზიკურმა პირმა განახორციელა მიკრო ბიზნესისთვის აკრძალული საქმიანობა;

დ) ფიზიკური პირს ჰყავს დაქირავებული (აღნიშნულის მიზნებისათვის დაქირავებულად არ შეიძლება მიჩნეულ იქნეს ოჯახის წევრები (პირები , რომლებიც ერთმანეთისთვის წარმოადგენენ I რიგის მემკვიდრეებს);

ე) ფიზიკურ პირს წარმოეშვა დღგ- ის სავალდებულო რეგისტრაციაზე დადგომის ვალდებულება;

ვ) მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირის მიერ კალენდარული წლის განმავლობაში ჯამური ერთობლივი შემოსავალი გადააჭარბებს 30 000 ლარს (აღნიშნული არ ეხება ამ ინსტრუქციის მე-2 მუხლის მე-4 და მე-5 პუნქტების შესაბამისად საქართველოს მთავრობის მიერ განსაზღვრულ ი საქმიანობის სახეების მიხედვით მიღებულ შემოსავალს ან განსაზღვრულ ი შემოსავლის სახეებს, რომელიც არ გაითვალისწინება აღნიშნული ზღვრის გაანგარიშებისას).

2. თუ მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირის ჯამური ერთობლივი შემოსავალი გადააჭარბებს 30 000 ლარს (აღნიშნული არ ეხება ამ ინსტრუქციის მე-2 მუხლის მე-4 და მე-5 პუნქტების შესაბამისად საქართველოს მთავრობის მიერ განსაზღვრულ ი საქმიანობის სახეების მიხედვით მიღებულ შემოსავალს ან განსაზღვრულ ი შემოსავლის სახეებს, რომელიც არ გაითვალისწინება აღნიშნული ზღვრის გაანგარიშებისას) ან იგი დაიწყებს დაქირავებული პირის შრომის გამოყენებას, მას უფლება აქვს ამ მომენტის დადგომიდან 15 დღის ვადაში საგადასახადო ორგანოს მიმართოს მცირე ბიზნესის სტატუსის მიღების მიზნით. აღნიშნული უფლების არგამოყენების შემთხვევაში მას ავტომატურად გაუუქმდება მიკრო ბიზნესის სტატუსი და გამოვა დაბეგვრის სპეციალური რეჟიმიდან.

3. მიკრო ბიზნესი ვალდებულია მიკრო ბიზნესისთვის აკრძალული საქმიანობის განხორციელებამდე მიმართოს საგადასახადო ორგანოს მიკრო ბიზნესის სტატუსის გაუქმების მოთხოვნით.

4. თუ მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი განახორციელებს მიკრო ბიზნესისთვის აკრძალულ საქმიანობას , საგადასახადო ორგანო უუქმებს მას მიკრო ბიზნესის სტატუსს და ფიზიკური პირი გამოდის სპეციალური დაბეგვრის რეჟიმიდან. ამასთან, აღნიშნული იწვევს პირის დაჯარიმებას 500 ლარის ოდენობით.

5. საგადასახადო ორგანოს მიერ ფიზიკური პირისათვის მიკრო ბიზნესის სტატუსის გაუქმების შემთხვევაში გადამხდელს ეგზავნება შესაბამისი გადაწყვეტილება.

6. მიკრო ბიზნესის სტატუსის გაუქმების შემთხვევაში საგადასახადო ორგანოს მიერ გაცემული სერტიფიკატი ექვემდებარება დაბრუნებას.

მუხლი 9. მიკრო ბიზნესის სტატუსის მქონე პირთა რეესტრი

1. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირიდან შეძენილ საქონელზე/მომსახურებაზე გაწეული ხარჯის იდენტიფიცირების მიზნით, საჯარო სამართლის იურიდიული პირი – შემოსავლების სამსახური (შემდგომში – შემოსავლების სამსახური) აწარმოებს საგადასახადო წლისათვის მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირების ერთიან რეესტრს, რომელიც განთავსდება შემოსავლების სამსახურის ვებგვერდზე.

მუხლი 10. მიკრო ბიზნესის საგადასახადო კონტროლი

1. საგადასახადო ორგანოს უფლება აქვს მიკრო ბიზნესის სტატუსის მქონე პირის შემოსავლები განსაზღვროს არაპირდაპირი მეთოდებით – აქტივების სიდიდის, სხვა ამგვარი გადამხდელის შესახებ ინფორმაციის ანალიზის და მიმდინარე საგადასახადო კონტროლის ღონისძიებების ფარგლებში მოპოვებული ინფორმაციის საფუძველზე.

2. მიკრო ბიზნესის სტატუსის მქონე პირების მიმართ შეიძლება განხორციელდეს მიმდინარე საგადასახადო კონტროლის შემდეგი ღონისძიებები:

ა) საქონლის/მომსახურების საკონტროლო შესყიდვა;

ბ) დათვალიერება;

გ) შესაბამის შემთხვევებში, საკონტროლო-სალარო აპარატების გამოყენების წესების დაცვა;

დ) ქრონომეტრაჟი;

ე) ინვენტარიზაცია.

3. მიკრო ბიზნესის სტატუსის მქონე პირის სააღრიცხვო დოკუმენტაციაში აღურიცხველი და პირველადი საგადასახადო დოკუმენტების გარეშე საქონლის გამოვლენა, აგრეთვე მის მიერ სასაქონლო ზედნადების გაუცემლობის ან საქონლის შეძენისას სასაქონლო ზედნადების მიღებაზე უარის თქმის შემთხვევაში მის მიმართ საქართველოს საგადასახადო კოდექსი 286-ე მუხლით დადგენილი სანქციები არ გამოიყენება.

თავი III

მცირე ბიზნესი

მუხლი 11. მცირე ბიზნესის სტატუსი

1. მცირე ბიზნესის სტატუსი შესაძლებელია მიენიჭოს ფიზიკურ პირს, რომელიც არის მეწარმე ფიზიკური პირი და იმყოფება საგადასახადო აღრიცხვაზე.

2. მცირე ბიზნესის სტატუსი (შემდგომში – მცირე ბიზნესი) შეიძლება მიენიჭოს მეწარმე ფიზიკურ პირს, რომლის ეკონომიკურ საქმიანობიდან მიღებული ერთობლივი შემოსავალი კალენდარული წლის განმავლობაში არ აღემატება 100 000 ლარს, გარდა ამ მუხლის მე-3 პუნქტით გათვალისწინებული შემთხვევისა.

მაგალითი 1:

პირობა:

ჯონდი არის მეწარმე ფიზიკური პირი, რომელიც ახორციელებს ეკონომიკურ საქმიანობას – ინდივიდუალურად ეწევა „ვაჭრობას“. ჯონდის აზრით (წინასწარი ვარაუდით) , მიმდინარე საანგარიშო წლის განმავლობაში ვაჭრობის შედეგად მოსალოდნელი დასაბეგრი შემოსავალი იქნება 90 000 ლარი.

ანალიზი:

იქიდან გამომდინარე, რომ ჯონდის ვარაუდით მისაღები მოსალოდნელი დასაბეგრი შემოსავალი ვერ გადააჭარბებს 100 000 ლარს, ჯონდი აკმაყოფილებს საქართველოს საგადასახადო კოდექსის 88-ე მუხლის პირველი ნაწილით დადგენილ მიკრო ბიზნესის სტასუსის მოთხოვნებს, შესაბამისად , მას უფლება აქვს მიმართოს საგადასახადო ორგანოს და მიიღოს მცირე ბიზნესის სტატუსი.

შედეგი:

ჯონდის მოთხოვნის შემთხვევაში მიენიჭება მცირე ბიზნესის სტატუსი და გადაეცემა სტატუსის დამადასტურებელი სერ ტიფიკატი.

3. მცირე ბიზნესისთვის „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით დამტკიცებული დანართი №5-ით განსაზღვრული შემოსავლები:

ა) მიუხედავად ამ შემოსავლების ოდენობისა, მცირე ბიზნესის მიერ კალენდარული წლის განმავლობაში მისაღები ჯამური ერთობლივი შემოსავლის 100000 ლარიანი ზღვრის განსაზღვრისას მხედველობაში არ მიიღება;

ბ) იბეგრება ჩვეულებრივი წესით, როგორც დაიბეგრებოდა მცირე ბიზნესის სტატუსის არარსებობის შემთხვევაში.

მაგალითი 2.

პირობა იგივეა , რაც პირველ მაგალითში, ამასთან ჯონდის გაცემული აქვს სესხი, საიდანაც საანგარიშო წლის განმავლობაში პროცენტის სახით შემოსავალს იღებს 11 000 ლარის ოდენობით. ამავე საანგარიშო პერიოდში მან გაყიდა საცხოვრებელი სახლი 62000 ლარად, რომელიც წინა წელს შეძენილი ჰქონდა 50000 ლარად.

ანალიზი:

ანალიზი იგივეა , რაც პირველ მაგალითში, ამასთან მის მიერ დამატებით მიღებული დასაბეგრი შემოსავლები 23000 ლარის (11000+12000) ოდენობით, ვერ მოახდენს გავლენას ჯონდისთვის მცირე ბიზნესის სტატუსის მინიჭებაზე ან გაუქმებაზე, ვინაიდან საქართველოს საგადასახადო კოდექსის 88-ე მუხლის მე-3 ნაწილების მიხედვით , ასეთი სახის შემოსავლები მხეველობაში არ მიიღება 100000 -ლარიანი ზღვრის განსაზღვრისას.

შედეგი:

ჯონდი საანგარიშო წლის განმავლობაში ვაჭრობის შედეგად მიღებულ შემოსავალს დაბეგრავს მცირე ბიზნესისთვის დადგენილი სპეციალური დაბეგვრის რეჟიმით, ხოლო სახლის გაყიდვის შედეგად მიღებული და პროცენტის სახით მიღებული შემოსავლები დაიბეგრება ჩვეულებრივი რეჟიმით.

შენიშვნა:

მცირე ბიზნესის მიერ შემოსავლის სპეციალური რეჟიმით და ჩვეულებრივი რეჟიმით დაბეგვრის მიზნებისთვის იხილეთ მე-13 მუხლის მალითი 1, 2 და 3.

4. მცირე ბიზნესის სტატუსი არ შეიძლება მიენიჭოს ფიზიკურ პირს , თუ:

ა) იგი ახორციელებს „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით დამტკიცებული დანართი №4-ით განსაზღვრულ საქმიანობას (შემდგომში – მცირე ბიზნესისთვის აკრძალული საქმიანობა), რომლის განხორციელება მცირე ბიზნესის მიერ აკრძალულია და იწვევს სტატუსის გაუქმებას;

ბ) იგი რეგისტრირებულია დღგ-ის გადამხდელად, გარდა იმ შემთხვევისა , როდესაც მას უფლება აქვს და მიმართავს საგადასახადო ორგანოს დღგ-ის გადამხდელად რეგისტრაციის გაუქმების მოთხოვნით.

მაგალითი 3:

ჯონდი ეწევა ეკონომიკურ საქმიანობას სათამაშო აპარატებით. იგი ელოდება , რომ მისი ერთობლივი შემოსავალი წლის ბოლოს არ გადააჭარბებს 100000 ათას ლარს. აქედან გამომდინარე , ის გადაწყვეტს მიმართოს საგადასახადო ორგანოს მცირე ბიზნესის სტატუსის მინიჭების თაობაზე. თუმცა საგადასახადო ორგანო მას არ აძლევს სტატუს ს ვინაიდან ზემოაღნიშნული საქმიანობა მთავრობის დადგენილების მიხედვით მცირე ბიზნესისთვის აკრძალული საქმიანობაა.

მუხლი 12. მეწარმე ფიზიკური პირისათვის მცირე ბიზნესის სტატუსის მინიჭება

ფიზიკური პირი:

ა) თუ იგი წარმოადგენს მეწარმე ფიზიკურ პირს, მცირე ბიზნესის სტატუსის მინიჭებისათვის განცხადებით (ამ ინსტრუქციის დანართი №1) მიმართავს საგადასახადო ორგანოს საგადასახადო აღრიცხვის ადგილის მიხედვით;

ბ) თუ იგი არ წარმოადგენს მეწარმე ფიზიკურ პირს, მაშინ:

ბ.ა) „მეწარმეთა შესახებ“ საქართველოს კანონის პირველი მუხლის მე-3 პუნქტით განსაზღვრული საქმიანობის განხორციელებისას საგადასახადო აღრიცხვაზე აყვანის მიზნით და მიკრო ბიზნესის სტატუსის მინიჭებისათვის განცხადებით (ამ ინსტრუქციის დანართი №1) მიმართავს საგადასახადო ორგანოს საცხოვრებელი ადგილის ან საქმიანობის ადგილის მიხედვით;

ბ.ბ) სხვა შემთხვევაში, გარდა ამ პუნქტის „ბ.ა“ ქვეპუნქტში მითითებული შემთხვევისა, ვალდებულია გატარდეს რეგისტრაციაში ინდივიდუალურ მეწარმედ მეწარმეთა და არასამეწარმეო (არაკომერციული) იურიდიული პირების რეესტრში და აღნიშნული რეგისტრაციის შემდეგ მცირე ბიზნესის სტატუსის მინიჭებისათვის განცხადებით (ამ ინსტრუქციის დანართი №1) მიმართავს საგადასახადო ორგანოს საგადასახადო აღრიცხვის ადგილის მიხედვით.

2. ფიზიკურ პირს, რომელსაც მინიჭებული აქვს მიკრო ბიზნესის სტატუსი და სურს მიენიჭოს მცირე ბიზნესის სტატუსი, მიკრო ბიზნესის სტატუსის გაუქმებისა და მცირე ბიზნესის სტატუსის მინიჭებისათვის საგადასახადო ორგანოს მიმართავს ამ მუხლის პირველი პუნქტის შესაბამისად.

3. თუ 2011 წლის პირველი იანვრისთვის დღგ- ის გადამხდელად რეგისტრირებული მეწარმე ფიზიკური პირის ბოლო 12 კალენდარული თვის განმავლობაში განხორციელებული დასაბეგრი ოპერაციების საერთო თანხა დღგ-ის გარეშე არ აღემატება 100 000 ლარს, გადასახადის გადამხდელს შეუძლია მიმართოს შესაბამის საგადასახადო ორგანოს დღგ-ის გადამხდელად რეგისტრაციის გაუქმებისა და მცირე ბიზნესის სტატუსის მინიჭების მოთხოვნით 2011 წლის 15 თებერვლამდე. აღნიშნულ შემთხვევაში პირი 2011 წლის პირველი იანვრიდან ჩაითვლება მცირე ბიზნესის სატატუსის მქონე მეწარმე ფიზიკურ პირად.

4. ამ მუხლის მე-3 პუნქტით აღნიშნულ შემთხვევაში:

ა) დღგ-ის გადამხდელად რეგისტრაციის გაუქმების შემთხვევაში საქონლის ნაშთი, რომელზედაც გადამხდელს მიღებული ან მისაღები აქვს ჩათვლა, იბეგრება დღგ-ით, რადგან განიხილება როგორც დღგ-ის დასაბეგრი მიწოდება (მხოლოდ დღგ-ის მიზნებისათვის);

ბ) პირი ვალდებულია, მიუხედავად მცირე ბიზნესის სტატუსის მიღებისა, შეასრულოს დღგ-ის გადამხდელად რეგისტრაციის გაუქმებასთან დაკავშირებული საგადასახადო ვალდებულებები საქართველოს საგადასახადო კოდექსის შესაბამისად;

გ) მიმდინარე საგადასახადო წლის 1 იანვრიდან მცირე ბიზნესის სტატუსის მინიჭებამდე განხორციელებული ოპერაციების შედეგად მიღებული შემოსავლები ასევე ასახოს მიმდინარე წლის ამ ბრძანებით დამტკიცებული „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირების მიერ დეკლარაციის ფორმისა, მისი შევსებისა და წარდგენის წესი“ ინსტრუქციის (დანართი №2) შესაბამისად მიკრო და მცირე ბიზნესის წლიური საშემოსავლო დეკლარაციაში და დაბეგროს მცირე ბიზნესისთვის დადგენილი წესის შესაბამისად.

5. საგადასახადო ორგანო განიხილავს განცხადებას (ამ ინსტრუქციის დანართი №1) სტატუსის მინიჭების თაობაზე და განცხადების დაკმაყოფილების შემთხვევაში, განცხადების მიღებიდან 2 სამუშაო დღეში გასცემს მცირე ბიზნესის სერ ტიფიკატს (ამ ინსტრუქციის დანართი №3).

6. თუ ამ მუხლით სხვა რამ არ არის გათვალისწინებული , მცირე ბიზნესის სტატუსი პირს ენიჭება საგადასახადო ორგანოს მიერ სერ ტიფიკატის გაცემის დღიდან. სტატუსის მინიჭების თარიღი უნდა დაფიქსირდეს საგადასახადო ორგანოს მიერ მცირე ბიზნესის სერტიფიკატში.

7. მცირე ბიზნესის სერტიფიკატი ძალაშია შემდგომ საანგარიშო პერიოდებშიც, თუ ფიზიკურ პირს არ უუქმდება მცირე ბიზნესის სტატუსი.

8. მეწარმე ფიზიკურ პირს, რომელსაც გაუუქმდა მცირე ბიზნესის სტატუსი, უფლება აქვს სტატუსის ხელახალი მინიჭების მოთხოვნით მიმართოს საგადასახადო ორგანოს და კვლავ მიიღოს სტატუსი ქვემოთ ჩამოთვლილი ყველა პირობის დაკმაყოფილების შემთხვევაში:

ა) თუ სტატუსის გაუქმებიდან მომავალი 12 კალენდარული თვის განმავლობაში განხორციელებული დასაბეგრი ოპერაციების საერთო თანხა არ აღემატება 100 000 ლარს;

ბ) ამ პუნქტის „ა“ ქვეპუნქტის გათვალისწინებით, სტატუსის გაუქმებიდან 12 კალენდარული თვის მომდევნო წლიდან , თუ პირი არ არის დღგ- ის გადამხდელი.

მაგალითი 1:

პირობა:

ჯონდის 2011 წელის 25 ოტომბერს გააუქმდა მცირე ბიზნესის სტატუსი, ვინაიდან გადააჭარბა დღგ- ის მიზნებისთვის დადგენილ 100 000 -ლარიან ზღვარს და ვალდებული გახდა დარეგისტრირებულიყო დღგ-ის გადამხდელად. აღნიშნული პერიოდიდან 2012 წლის 26 ოქტომბრამდე მისმა დასაბეგრმა ოპერაციების საერთო თანხამ შეადგინა 90000 ლარი. აქედან გამომდინარე , ჯონდიმ გადაწყვიტა მცირე ბიზნესის სტატუსის აღდგენა.

ანალიზი:

ჯონდიმ საქართველოს საგადასახადო კოდექსის 159-ე მუხლის მე-2 ნაწილის მიხედვით 2012 წლის 26 ოქტომბერს მიმართა საგადასახადო ორგანოს დღგ-ის გადამხდელის რეგისტრაციის გაუქმების თაობაზე, რომელიც გაუუქმდა ამ საანგარიშო პერიოდის შემდგომი თვიდან, ამ შემთხვევაში 2012 წლის 1 ნოემბრიდან. დღგ-ის რეგისტრაციის გაუქმების დღის მომდევნო სამუშაო დღეს , საქართველოს საგადასახადო კოდექსის 89-ე მუხლის მე-4 ნაწილის მიხედვით , საგადასახადო ორგანოს მიმართა განცხადებით მცირე ბიზნესის სტატუსის მინიჭების თაობაზე.

შედეგი:

ჯონდის მცირე ბიზნესის სტატუსი კვლავ მიენიჭება 2012 წელს.

შენიშვნა: აღნიშნული მაგალითის შესაბამისად დაშვებულია, რომ ჯონდი არ იმყოფება კვარტალურ დეკლარირებაზე და გადასახადის გადახდაზე.

9. მცირე ბიზნესის სტატუსის ხელახალი მინიჭების შემთხვევაში ფიზიკურ პირზე გაიცემა სერტიფიკატი ახალი სარეგისტრაციო ნომრით.

10. მცირე ბიზნესის სტატუსის მინიჭების თაობაზე მეწარმე ფიზიკური პირის შესახებ ინფორმაცია შეიტანება შემოსავლების სამსახურის ელექტრონულ ბაზაში.

მუხლი 13. მცირე ბიზნესის დასაბეგრი შემოსავლის განსაზღვრა, გადასახადის განაკვეთი და დაბეგვრის წესი

1. მცირე ბიზნესის ერთობლივი შემოსავალი შედგება:

ა) შემოსავლისგან, რომელიც ექვემდებარება სპეციალური რეჟიმით დაბეგვრას და მოიცავს საქართველოში არსებული წყაროდან მიღებულ შემოსავალს, გარდა ამ მუხლის „ბ“ ქვეპუნქტში აღნიშნული შემოსავლებისა და ხელფასის სახით მიღებული შემოსავლებისა;

ბ) შემოსავლისგან, რომელიც იბეგრება ჩვეულებრივი რეჟიმით და მოიცავს მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირის მიერ „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით დამტკიცებული დანართი №5-ით განსაზღვრული შემოსავლების სახეების მიხედვით მიღებულ ერთობლივ შემოსავლებს;

გ) სხვა შემოსავლებისგან, რომელიც იბეგრება ჩვეულებრივი რეჟიმით , გარდა ამ პუნქტის „ა“ და „ბ“ ქვეპუნქტებში აღნიშნული შემოსავლებისა.

2. მცირე ბიზნესის დასაბეგრი შემოსავალი, რომელიც ექვემდებარება სპეციალური რეჟიმით დაბეგვრას:

ა) შედგება ამ მუხლის პირველი პუნქტის „ა“ ქვეპუნქტის შესაბამისად კალენდარული წლის განმავლობაში მიღებული ერთობლივი შემოსავლებისაგან;

ბ) იბეგრება 3%-ით, თუ:

ბ.ა) მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკურ პირს აქვს ამ ნაწილში აღნიშნული ერთობლივი შემოსავლის მიღებასთან დაკავშირებული ერთობლივი შემოსავლის 60%-ის ოდენობის ხარჯების (გარდა დაქირავებულზე დარიცხული ხელფასის ხარჯისა) დამადასტურებელი დოკუმენტები;

ბ.ბ) მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირი საქმიანობს მხოლოდ სპეციალური სავაჭრო ზონის ტერიტორიაზე.

გ) სხვა შემთხვევაში, გარდა ამ პუნქტის „ბ“, „ბ.ა“ და „ბ.ბ“ ქვეპუნქტში აღნიშნულისა, იბეგრება 5%-ით.

3. მცირე ბიზნესის დასაბეგრი შემოსავალი, რომელიც არ ექვემდებარება სპეციალური რეჟიმით დაბეგვრას:

ა) გაიანგარიშება საქრთველოს სგადასახდო კოდექსის მე-80 მუხლის მიხედვით , ამ მუხლის პირველი პუნქტის „ბ“, „ბ.ა“, „ბ.ბ“ და „გ“ ქვეპუნქტების შესაბამისად კალენდარული წლის განმავლობაში მიღებული ერთობლივი შემოსავლების გათვალისწინებით;

ბ) იბეგრება ჩვეულებრივი წესით, როგორც დაიბეგრებოდა მცირე ბიზნესის სტატუსის არარსებობის შემთხვევაში.

მაგალითი 1:

პირობა:

ჯონდის აქვს მცირე ბიზნესის სტატუსი და ახორციელებს ეკონომიკურ საქმიანობას, კერძოდ , ფლობს „მინი -მარკეტს“ , სადაც ახორციელებს სურსათის საცალო ვაჭრობას და საიდანაც წლის განმავლობაში მისი ერთობლივი შემოსავალი შეადგენს 90000 ლარს. ამასთან, საანგარიშო პერიოდის განმავლობაში:

X საწარმოსაგან, რომელზეც გასესხებული აქვს თანხა, მიიღო შემოსავალი 6000 ლარის ოდენობით პროცენტის სახით.

გაყიდა საცხოვრებელი სახლი 62000 ლარად, რომელიც წინა წელს შეძენილი ჰქონდა 50000 ლარად.

გერმანული საწარმოდან, რომელშიც ფლობს 5%-იან წილს, დივიდენდის სახით მიიღო 13000 ლარის შემოსავალი.

ქართული საწარმოსგან, სადაც მუშაობს კონსულტანტად, ხელფასის სახით მიიღო 15000 ლარის შემოსავალი.

ანალიზი:

ამ შემთხვევაში ჯონდის საქართველოში ვაჭრობიდან მიღებული ერთობლივი შემოსავალი ექვემდებარება სპეციალური რეჟიმით დაბეგვრას.

პროცენტის სახით მიღებული შემოსავალი, ქონების რეალიზაციით მიღებული შემოსავალი და დივიდენდის სახით მიღებული შემოსავალი არის განსაზღვრული მთავრობის მიერ, როგორც ჩვეულებრივი რეჟიმით დასაბეგრი შემოსავალი.

ხელფასის სახით მიღებულ ი შემოსავალი ნებისმიერ შემთხვევაში ექვემდებარება ჩვეულებრივი რეჟიმით დაბეგვრას.

შედეგი:

საქართველოში ვაჭრობიდან მიღებული ერთობლივი შემოსავალი დაიბეგრება მცირე ბიზნესისთვის დადგენილი 5%-იანი განაკვეთით (90000*5%), ხოლო სხვა შემოსავლები ჩვეულებრივი რეჟიმის შესაბამისად, ანუ :

პროცენტი დაიბეგრება – პროცენტისთვის დადგენილი 5%-იანი განაკვეთით (6000*5%), ქონების რეალიზაციით მიღებული ნამეტი შემოსავალი (62000-50000) 20%-იანი განაკვეთით (12000*20%), ხოლო დივიდენდი არის უცხოეთიდან მიღებულ შემოსავალში და შესაბამისად გათავისუფლებულია საშემოსავლო გადასახადისგან.

ხელფასის სახით მიღებულ შემოსავალს კი ქართული საწარმო ჯონდის დაუკავებს წყაროსთან 20%-იანი განაკვეთით (3000 ლარის ოდენობით).

მაგალითი 2:

პირობა:

პირობები იგივეა , რაც პირველ მაგალითში, იმ განსხვავებით, რომ ჯონდის გააჩნია საქართველოში ვაჭრობიდან მიღებულ ერთობლივ შემოსავალთან დაკავშირებული 60%-ის ოდენობის ხარჯების (გარდა დაქირავებულზე დარიცხული ხელფასის ხარჯისა) დამადასტურებელი დოკუმენტები.

შედეგი:

საქართველოში ვაჭრობიდან მიღებული ერთობლივი შემოსავალი დაიბეგრება მცირე ბიზნესისთვის დადგენილი 3%-იანი განაკვეთით (90000*3%), ხოლო სხვა შემოსავლები ჩვეულებრივი რეჟიმის შესაბამისად.

მაგალითი 3:

პირობა:

პირობები იგივეა , რაც პირველ მაგალითში, იმ განსხვავებით, რომ ჯონდი ახორციელებს სურსათის საცალო ვაჭრობას მხოლოდ სპეციალური სავაჭრო ზონის ტერიტორიაზე.

შედეგი:

საქართველოში ვაჭრობიდან მიღებული ერთობლივი შემოსავალი დაიბეგრება მცირე ბიზნესისთვის დადგენილი 3%-იანი განაკვეთით (90000*3%), ხოლო სხვა შემოსავლები – ჩვეულებრივი რეჟიმის შესაბამისად.

მუხლი 14. საგადასახადო ვალდებულების შესრულება მცირე ბიზნესის სტატისის მიღებისას და გაუქმებისას

1. თუ ფიზიკური პირი მიმდინარე საანგარიშო წელს გადაწყვეტს მცირე ბიზნესის სტატუსის მიღებას და დაბეგვრის სხვა რეჟიმიდან მცირე ბიზნესის დაბეგვრის რეჟიმზე გადასვლას , მის მიერ საანგარიშო პერიოდში მცირე ბიზნესის სტატუსის მინიჭებამდე მიღებული შემოსავლები ექვემდებარება მცირე ბიზნესისთვის დადგენილი სპეციალური რეჟიმით დაბეგვრას.

2. თუ მიმდინარე წლის განმავლობაში ფიზიკურ პირს გაუუქმდა მცირე ბიზნესის სტატუსი , მის მიერ საანგარიშო წლის განმავლობაში სტატუსის გაუქმებამდე მიღებული შემოსავალი ექვემდებარება დაბეგვრას მცირე ბიზნესისთვის დადგენილი სპეციალური წესის შესაბამისად, ხოლო სტატუსის გაუქმების შემდეგ მიღებული შემოსავალი ექვემდებარება საშემოსავლო გადასახადით დაბეგვრას საერთო წესით.

მუხლი 15. მცირე ბიზნესის მიმდინარე გადასახდელები, დეკლარაციის წარდგენა და გადასახადის წყაროსთან დაკავება

1. მცირე ბიზნესი ვალდებულია მიმდინარე გადასახდელების თანხები ბიუჯეტში შეიტანოს ყოველი კვარტ ალის მომდევნო თვის 15 რიცხვამდე, გარდა ამ მუხლის მე-2 პუნქტით გათვალისწინებული შემთხვევებისა.

2. მცირე ბიზნესი მიმდინარე გადასახდელებს არ იხდის , თუ:

ა) საქმიანობა დაიწყო მიმდინარე საანგარიშო წელს;

ბ) მას წინა საანგარიშო წელს მინიჭებული ჰქონდა მცირე ბიზნესის სტატუსი და იგივე წელი დაასრულა მიკრო ბიზნესის სტატუსით.

3. მცირე ბიზნესი მიმდინარე გადასახდელებს იხდის გასული საგადასახადო წლის წლიური გადასახადის მიხედვით.

4. მცირე ბიზნესის მიერ მიმდინარე გადასახდელების გადახდის მიზნით, ამ მუხლის პირველი – მე-3 პუნქტების გათვალისწინებით, გამოიყენება საქართველოს საგადასახადო კოდექსის 155-ე მუხლის დებულებები.

5. მცირე ბიზნესს არ ევალება:

ა) მიღებული მომსახურების ანაზღაურების შემთხვევაში გადახდის წყაროსთან გადასახადის დაკავება. ამასთან, არარეზიდენტი პირისაგან მიღებული მომსახურების ანაზღაურების შემთხვევაში იგი ვალდებულია ოპერაცია დაბეგროს დღგ-ით საქართველოს საგადასახადო კოდექსით გათვალისწინებული უკუდაბეგვრის წესით;

ბ) კალენდალური წლის განმავლობაში ერთობლივი შემოსავლის 25 პროცენტის ფარგლებში გაცემულ სახელფასო ხარჯზე გადახდის წყაროსთან გადასახადის დაკავება.

6. მცირე ბიზნესს კალენდარული წლის განმავლობაში ერთობლივი შემოსავლის 25 პროცენტის ზემოთ გაცემულ სახელფასო თანხებზე ეკისრება საგადასახადო აგენტის ვალდებულება. იგი ვალდებულია 25 პროცენტის ზემოთ გაცემულ სახელფასო თანხებზე საანგარიშოს მოდევნო წლის 15 იანვრამდე გაიანგარიშოს და ბიუჯეტში ჩარიცხოს გადახდის წყაროსთან დასაკავებელი გადასახადი, რის შესახებაც იგი წარადგენს საგადასახადო ორგანოში გადახდის წყაროსთან დაკავებული გადასახადის დეკლარაციას.

7. მცირე ბიზნესი ვალდებულია საანგარიშო წლის მომდევნო წლის 1 აპრილამდე საგადასახადო ორგანოში წარადგინოს გამარტივებული საშემოსავლო გადასახადის წლიური დეკლარაცია ამ ბრძანების „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირების მიერ დეკლარაციის ფორმისა, მისი შევსებისა და წარდგენის წესის შესახებ“ ინსტრუქციის (დანართი №2) შესაბამისად.

8. ფიზიკური პირისათვის მინიჭებული მცირე ბიზნესის სტატუსის გაუქმების შემთხვევაში ამ მომენტისთვის ფიზიკური პირის შემოსავალი ექვემდებარება დაბეგვრას სტატუსის გაუქმების თაობაზე გადაწყვეტილების მიღებიდან 30 კალენდარული დღის ვადაში. აღნიშნული ვალდებულება წარმოიშ ობა მხოლოდ მიმდინარე საანგარიშო წლის მიხედვით მცირე ბიზნესის სტატუსის მქონე ფიზიკურ პირის მიერ მიღებული მომსახურების ანაზღაურების შემთხვევაში ან გაცემულ სახელფასო ხარჯზე, როდესაც საგადასახადო აგენტის ფუნქციის შესრულება და გადასახადის წყაროსთან დაკავების ვალდებულება მცირე ბიზნესის სტასუსის მინიჭების გამო არ არსებობდა.

9. მცირე ბიზნესის სტატუსის მქონე ფიზიკური პირი საქართველოში ეკონომიკური საქმიანობის შეწყვეტისას საგადასახადო ორგანოს 30 დღის ვადაში წარუდგენს დეკლარაციას. ამასთან, თუ მცირე ბიზნესის სტატუსის მქონე ფიზიკური პირი შემდგომში მიმდინარე საგადასახადო წლის დასრულებამდე არ განაახლებს ეკონომიკურ საქმიანობას საანგარიშო წლის მიხედვით , მომდევნო წლის 1 აპრილს საგადასახადო ორგანოში განმეორებით დეკლარაციის წარადგენა სავალდებულო არ არის (იხილეთ მე-5 მუხლის მაგალითი 3).

მუხლი 16. მცირე ბიზნესის შემოსავლებისა და ხარჯების აღრიცხვა

1. მცირე ბიზნესმა უნდა აწარმოოს ხარჯების აღრიცხვის სპეციალური ჟურნალი ამ ბრძანების „მცირე ბიზნესის სტატუსის მქონე პირების მიერ ხარჯების აღრიცხვის სპეციალური ჟურნალის ფორმისა და წარმოების წესის შესახებ“ ინსტრუქციის (დანართი №3) შესაბამისად.

2. თუ მცირე ბიზნესი იყენებს ამ ბრძანების მე-13 მუხლის მე-2 პუნქტის „ბ “ ქვეპუნქტის შესაბამისად დასაბეგრი შემოსავლის 3%-იანი დაბეგვრის უფლებას, იგი ვალდებულია ამ შემოსავალთან დაკავშირებული შესაბამისი ხარჯების დადასტურება მოახდინოს საქართველოს საგადასახადო კოდექსით დადგენილი წესის შესაბამისად.

3. მცირე ბიზნესი ვალდებულია საქონლის/მომსახურების მიწოდების დროს მომხმარებლებთან ნაღდი ფულით ანგარიშსწორებისას შემოსავლები აღრიცხოს საკონტროლო -სალარო აპარატის გამოყენებით.

4. გარდა ამ მუხლის პირველი და მე-3 პუნქტებით გათვალისწინებული აღრიცხვის მეთოდებისა , მცირე ბიზნესს უფლება აქვს არ აწარმოოს შემოსავლებისა და ხარჯების სხვაგვარად აღრიცხვა.

5. მცირე ბიზნესი ვალდებულია მისთვის ან მის მიერ გამოწერილი პირველადი საგადასახადო დოკუმენტი შეინახოს დადგენილი წესით.

6. მცირე ბიზნესი ვალდებულია უზრუნველყოს 6 წლის ვადით საგადასახადო დოკუმენტების შენახვა.

7. მცირე ბიზნესის მიერ წლის განმავლობაში მიღებული ზარალი მომდევნო საგადასახადო წელს არ გადაიტანება, თუ არ ხდება სპეციალური დაბეგვრის რეჟიმიდან მისი გამოსვლა.

მაგალითი 1:

პირობა:

ჯონდი, რომელიც არის მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირი, ეწევა სავაჭრო საქმიანობას და მიმდინარე საანგარიშო პერიოდში ასეთი საქმიანობიდან მიღებულმა შემოსავალმა შეადგინა 85 000 ლარი, ხოლო ამ შემოსავლის მისაღებად მას მოუწია 92 000 ლარის ოდენობის ხარჯების გაწევა.

ანალიზი:

მიუხედავად იმისა, რომ ჯონდიმ მიმდინარე წელი 7 000 -ლარიანი ზარალით დაასრულა, მას უფლება არ აქვს 7 000 ლარის ოდენობის ზარალი, რომელიც უკავშირდება სპეციალური რეჟიმით დასაბეგრ ერთობლივ შემოსავალს , მომდევნო წელს გადაიტანოს და აღნიშნული თანხით შეამციროს მომდევნო წლის დასაბეგრი შემოსავალი.

შედეგი:

ჯონდი მიმდინარე წლის 7 000 ლარის ოდენობის ზარალს მომდევნო წელს ვერ გადაიტანს.

8. მცირე ბიზნესი ვალდებულია დღგ- ის გადამხდელად სავალდებულო რეგისტრაციაზე დადგომის ვალდებულების წარმოშობის მომენტიდან საგადასახადო კოდექსით დადგენილი წესით აღრიცხოს შემოსავლები და ხარჯები.

მუხლი 17. მცირე ბიზნესის სტატუსის გაუქმებისას სასაქონლო მარაგების აღრიცხვა

1. მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკურ პირს სტატუსის გაუქმების შემთხვევაში უფლება აქვს ამ მომენტისთვის არსებული სასაქონლო ნაშთები აღრიცხოს შესაბამის დოკუმენტში და მომავალში საქონელი საქართველოს საგადასახადო კოდექსის 286-ე მუხლის მიზნებისათვის ჩაითვლება აღრიცხულად.

მაგალითი 1:

პირობა:

ჯონდის აქვს მცირე ბიზნესის სტატუსი და ვაჭრობს ტექსტილით პატარა მაღაზიაში, თუმცა 2011 წლის 15 სექტემბერს მისი საშემოსავლო გადასახადის სპეციალური რეჟიმით დასაბეგრი ერთობლივი შემოსავალი იყო 99900 ლარი, მეორე დღეს განახორციელა 200 -ლარიანი ოპერაცია და გადააჭარბა მცირე ბიზნესისთვის დადგენილ ზღვარს და შეადგინა 100100 ლარი. ჯონდის ამ მომენტისთვის შესყიდვების მიხედვით მარაგების სახით აქვს შარვალი (100 ცალი – 10000 ლარის), პერანგი (1000 ცალი 12000 ლარის) და მაისური (1200 ცალი – 15000 ლარის).

ანალიზი:

ვინაიდან ჯონდიმ გადააჭარბა მცირე ბიზნესისთვის დადგენილ 100 000 -ლარიან ზღვარს , მას გაუუქმდა მცირე ბიზნესის სტატუსი. ამასთან, ჯონდის უფლება აქვს აღრიცხოს ამ მომენტისათვის არსებული სასაქონლო მარაგების ნაშთი.

შედეგი:

ა) ჯონდიმ შექმნა დოკუმენტი , სადაც აღრიცხულია ამ მომენტისთვის მისი სასაქონლო ნაშთები შემდეგი ოდენობით:

სასაქონლო მარაგების ნაშთების აღრიცხვა

დოკუმენტი № XXX

1. შარვალი – 10000 ლარი;

2. მაისური – 15000 ლარი;

3. პერანგი – 12000 ლარი.

სულ სასაქონლო ნაშთი – 37 000 ლარი .

გადასახადის გადამხდელი (სახელი და გვარი) – ჯონდი

(საიდენფიკაციო კოდი) XXXXXXXXXXX

თარიღი : 16 სექტემბერი 2011 წელი

ბ) ჯონდის აღნიშნული სასაქონლო ნაშთები ჩაეთვლება აღრიცხულად.

შენიშვნა: მცირე ბიზნესს უფლება აქვს სასაქონლო მარაგების ნაშთების აღრიცხვა განახორციელოს ამ ინსტრუქციის დანართი №4-ით დადგენილი ფორმით ან სხვა ფორმით, მისი შეხედულებისამებრ, რომელიც აუცილებლად უნდა მოიცავდეს ამ ინსტრუქციის დანართი №4-ით დადგენილი ფორმის რეკვიზიტებს.

2. ამ მუხლის პირველი პუნქტით გათვალისწინებული უფლების გამოყენების შემთხვევაში ფიზიკურ პირს შეუძლია ამ მომენტისთვის არსებული სასაქონლო-მატერიალური მარაგების ნაშთები საბაზრო ღირებულებით შეაფასოს და აღრიცხოს სასაქონლო-მატერიალური მარაგის ნაშთად შესაბამის დოკუმენტში, რომლის საერთო ღირებულება არ უნდა აღემატებოდეს 30000 ლარს. აღნიშნული დოკუმენტი წარმოადგენს მარაგებზე ხარჯის დამადასტურებელ დოკუმენტს, რომელშიც შეტანილი იქნება ინფორმაცია ამ მარაგების სახეობის, ოდენობისა და ღირებულების შესახებ.

მაგალითი 2:

პირობა იგივეა, რაც პირველ მაგალითში, ამასთან ჯონდიმ შეაფასა თავისი მარაგები და აღმოჩნდა, რომ შარვლების საბაზრო ღირებულება (სარეალიზაციო ფასი) იყო 12000 ლარი, პერანგების – 15000 ლარი და მაისურების – 18000 ლარი.

ანალიზი:

ანალიზი იგივეა, რაც პირველ მაგალითში, მაგრამ ჯონდის უფლება აქვს 30000 ლარის საბაზრო ღირებულების მარაგებზე შექმნას ხარჯის დამადასტურებელი დოკუმენტი (მაგალითად, შარვლებზე, პერანგებზე ან მაისურებზე (არჩევანი ამ შემთხვევაში, თუ რომელ საქონელს აირჩევს და რა ოდენობით აქვს ჯონდის)). დავუშვათ, 30000 ლარის საბაზრო ღირებულების ფარგლებში ჯონდიმ გადაწყვიტა ხარჯის დამადასტურებელი დოკუმენტი შეექმნა შარვლებზე (საბაზრო ღირებულება 12 000), პერანგებზე (საბაზრო ღირებულება 15 000) და მაისურებზე (საბაზრო ღირებულება 3 000).

შედეგი:

ა) ჯონდიმ შექმნა დოკუმენტი, სადაც აღრიცხულია ამ მომენტისთვის მისი სასაქონლო ნაშთები, შემდეგი ოდენობით:

სასაქონლო მარაგების ნაშთების აღრიცხვა

დოკუმენტი №

1. სასაქონლო-მატერიალური მარაგების ნაშთი საბაზრო ღირებულებით 30000 ლარამდე

1.1 შარვალი:

35 ცალი – მარკა „XXX“ 4 000 ლარი;

40 ცალი – მარკა „CCCC“ 5 000 ლარი;

25 ცალი – მარკა „SSS“ 3 000 ლარი;

სულ: 100 ცალი - 12 000 ლარი

1.2 პერანგი:

320 ცალი – მარკა „XXX“ 6 000 ლარი;

450 ცალი – მარკა „CCCC“ 7 000 ლარი;

230 ცალი – მარკა „ SSS“ 2 000 ლარი;

სულ: 1000 ცალი – 15000 ლარი;

1.3 მაისური:

100 ცალი – მარკა „XXX“ 2200 ლარი;

30 ცალი – მარკა „ SSS“ 800 ლარი;

სულ: 130 ცალი – 3000 ლარი;

2. სხვა სასაქონლო-მატერიალური მარაგების ნაშთი

2.1 მაისურები:

1070 ცალი (1200-130) – 13600 ლარი (დაშვებულია, რომ აღნიშნული ფასი წარმოადგენს 1070 ცალი მაისურის შესყიდვის ფასს)

გადასახადის გადამხდელი (სახელი და გვარი) – ჯონდი

(საიდენფიკაციო კოდი) XXXXXXXXXXX

თარიღი: 16 სექტემბერი 2011 წელი

ბ) ჯონდის საბაზრო ღირებულებით აღრიცხული სასაქონლო-მატერიალური მარაგების ნაშთი ეთვლება როგორც აღრიცხულად , ასევე შეუძლია მომავალში გაატაროს ხარჯად , ანუ გამოქვითოს ერთობლივი შემოსავლიდან, ხოლო სხვა სასაქონლო-მატერიალური მარაგების ნაშთი ეთვლება მხოლოდ აღრიცხულად და არ შეუძლია მომავალში გაატაროს ხარჯად.

შენიშვნა: მცირე ბიზნესს უფლება აქვს სასაქონლო მარაგების ნაშთების აღრიცხვა განახორციელოს ამ ბრძანებით დამტკიცებილი ამ ინსტრუქციის დანართი №4 დადგენილი ფორმით ან სხვა ფორმით, მისი შეხედულებისამებრ, რომელიც აუცილებლად უნდა მოიცავდეს ამ ინსტრუქციის დანართი №4-ის ფორმის რეკვიზიტებს.

3. ამ მუხლის მე-2 პუნქტით გათვალისწინებული უფლების გამოყენების შემთხვევაში ფიზიკური პირი ვალდებულია, აღრიცხული სასაქონლო-მატერიალური მარაგის ფაქტობრივი ნაშთის საერთო ღირებულების თანხით გაზარდოს მცირე ბიზნესის სტატუსის გაუქმებამდე არსებული საანგარიშო წლის დასაბეგრი შემოსავალი.

მაგალითი 3:

პირობა:

პირობა იგივეა , რაც პირველ და მეორე მაგალითებში.

ანალიზი:

ანალიზი იგივეა , რაც პირველ და მეორე მაგალითებში, ამასთან ჯონდი ვალდებულია მცირე ბიზნესის რეჟიმით დასაბეგრ შემოსავალს დაუმატოს იმ სასაქონლო მატერიალური მარაგების ღირებულება, რომლებზეც მიიღო ხარჯის გამოქვითვის უფლება, ამ შემთხვევაში 30000 ლარი.

შედეგი:

მცირე ბიზნესის დაბეგრის რეჟიმით დაიბეგრება 130000 ლარი (99900+100+30000).

4. თუ მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკურ პირს სტატუსის გაუქმების მომენტისთვის გააჩნია არსებულ სასაქონლო ნაშთებზე ხარჯის დამადასტურებელი დოკუმენტი ან აღრიცხული აქვს შესაბამისი ნაშთები , მას უფლება აქვს არ გამოიყენოს ამ მუხლის პირველი და მე-2 პუნქტების დებულებები.

მუხლი 18. მცირე ბიზნესის სტატუსის გაუქმება

1. მიმდინარე საგადასახადო წელს მცირე ბიზნესის სტატუსი უქმდება, თუ:

ა) ფიზიკურმა პირმა მიმართა საგადასახადო ორგანოს მცირე ბიზნესის სტატუსის გაუქმების მოთხოვნით, საგადასახადო აღრიცხვის მიხედვით არა უგვიანეს საგადასახადო წლის დასრულებამდე;

ბ) მცირე ბიზნესის სტატუსის მქონე ფიზიკური პირის მიერ კალენდარული წლის განმავლობაში ჯამური ერთობლივი შემოსავალი გადააჭარბებს 100 000 ლარს (აღნიშნული არ ეხება ამ ბრძანების მე-11 მუხლის მე-3 პუნქტში აღნიშნულ, საქართველოს მთავრობის მიერ განსაზღვრულ ი შემოსავლის სახეებს, რომელიც არ გაითვალისწინება აღნიშნული ერთობლივი შემოსავლის ზღვრის გაანგარიშებისას);

გ) ფიზიკურ პირს წარმოეშვა დღგ-ის სავალდებულო რეგისტრაციაზე დადგომის ვალდებულება;

დ) საგადასახადო ორგანოს მიერ ჩატარებული ინვენტარიზაციის შედეგად გამოვლინდა, რომ მცირე ბიზნესის სტატუსის მქონე ფიზიკური პირის სასაქონლო მატერიალური მარაგების ნაშთი აღემატება 150 000 ლარს;

ე) ფიზიკურმა პირმა განახორციელა მცირე ბიზნესისთვის აკრძალული საქმიანობა;

ვ) მეწარმე ფიზიკურმა პირმა ამ ინსტრუქციის მოთხოვნების გათვალისწინებით საგადასახადო ორგანოს მიმართა მცირე ბიზნესის სტატუსის გაუქმებისა და მიკრო ბიზნესის სტატუსის მინიჭების მოთხოვნით.

2. მცირე ბიზნესი ვალდებულია მცირე ბიზნესისთვის აკრძალული საქმიანობის განხორციელებამდე მიმართოს საგადასახადო ორგანოს მცირე ბიზნესის სტატუსის გაუქმების მოთხოვნით.

3. თუ მცირე ბიზნესის სტატუსის მქონე ფიზიკური პირი განახორციელებს მცირე ბიზნესისთვის აკრძალულ საქმიანობას ან საკონტროლო სალარო აპარატების არგამოყენების თაობაზე კალენდალური წლის განმავლობაში 3-ჯერ დაეკისრება სანქცია, საგადასახადო ორგანო უუქმებს მას მცირე ბიზნესის სტატუსს და ფიზიკური პირი გამოდის სპეციალური დაბეგვრის რეჟიმიდან. ამასთან, აღნიშნული იწვევს პირის დაჯარიმებას 500 ლარის ოდენობით.

მუხლი 19. მცირე ბიზნესის დღგ-ის გადამხდელად რეგისტრაცია

1. მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირი, რომელსაც დაუდგა დღგ-ის გადამხდელად რეგისტრაციის ვალდებულება, ვალდებულია გატარდეს რეგისტრაციაში საქართველოს საგადასახადო კოდექსის 157-ე მუხლის შესაბამისად და დადგენილ ვადაში.

2. ამ მუხლის პირველი პუნქტით გათვალისწინებულ შემთხვევაში დღგ- ის გადამხდელად საგადასახადო ორგანოში რეგისტრაციის დღიდან (მათ შორის პირის რეგისტრაციის გარეშე გამოვლენისას, საგადასახადო ორგანოს მიერ პირის დღგ-ის გადამხდელად რეგისტრაციის შემთხვევაში პირის დღგ-ის გადამხდელად მიჩნევის მომენტიდან) ავტომატურად უქმდება მცირე ბიზნესის სტატუსი და პირი გამოდის სპეციალური დაბეგვრის რეჟიმიდან.

3. მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირი დღგ-ის გადამხდელად რეგისტრაციის ვალდებულების დადგომისას ვალდებულია აღრიცხოს ამ მომენტისთვის სასაქონლო-მატერიალური მარაგების ნაშთი, რომელზეც უფლება აქვს ჩაითვალოს დღგ დადგენილი წესის შესაბამისად, თუ გააჩნია შესაბამისი დოკუმენტაცია.

მუხლი 20. მცირე ბიზნესის საგადასახადო კონტროლი

მცირე ბიზნესის სტატუსის მქონე პირების მიმართ შეიძლება განხორციელდეს მიმდინარე საგადასახადო კონტროლის შემდეგი ღონისძიებები:

ა) საქონლის/მომსახურების საკონტროლო შესყიდვა;

ბ) დათვალიერება;

გ) საკონტროლო-სალარო აპარატების გამოყენების წესების დაცვა;

დ) ქრონომეტრაჟი;

ე) ინვენტარიზაცია.

დანართი №1

საჯარო სამართლის იურიდიული პირის –

შემოსავლების სამსახურის

––––––––––––––––– რეგიონულ ცენტრს

ფიზიკური პირი ––––––––––––––––––––––––––––

(სახელი გვარი)

მისამართი ––––––––––––––––––––––––––––––––

|

|

|

|

|

|

|

|

|

|

|

|

პირადი ნომერი პირადობის მოწმობის მიხედვით

გ ა ნ ც ხ ა დ ე ბ ა

გაცნობებთ, რომ ვეწევი ––––––––––––––––––– ––––––––––––––––––––––––––––––– საქმიანობას.

(საქმიანობის სახე)

გთხოვთ 20 წლის „–––„ „––––––––––––„ დან:

მომანიჭოთ:

| მიკრო ბიზნესის განმახორციელებელი პირის სტატუსი და მომცეთ შესაბამისი სერტიფიკატი. | |

| მცირე ბიზნესის განმახორციელებელი პირის სტატუსი და მომცეთ შესაბამისი სერტიფიკატი. | |

|

| გამიუქმოთ: | |

| მიკრო ბიზნესის სტატუსი და ჩაიბაროთ მიკრო ბიზნესის № ---- სერტიფიკატი | |

| მცირე ბიზნესის სტატუსი და ჩაიბაროთ მცირე ბიზნესის № ---- სერტიფიკატი.

|

ხელმოწერა . . . . . . . . . . .

თარიღი „ –– „ „–––––––„ 20 წელი

შენიშვნა: 1. საჭირო ა აღინიშნოს „V “ ნიშნით .

2. მიკრო ბიზნესის სტატუსის მინიჭებისათვის საჭიროა: ფიზიკური პირი დამოუკიდებლად (დაქირავებულ პირთა შრომის გარეშე) ეწეოდეს ეკონომიკურ საქმიანობას და მისი მისაღები ერთობლივი შემოსავალი კალენდარული წლის განმავლობაში არ აღემატებოდეს 30 000 -ს.

3. მცირე ბიზნესის სტატუსის მინიჭებისათვის ფიზიკური პირის ეკონომიკური საქმიანობიდან მისაღები ერთობლივი შემოსავალი კალენდარული წლის განმავლობაში არ უნდა აღემატებოდეს 100 000 ლარს.

დანართი №2

საჯარო სამართლის იურიდიული პირი – შემოსავლების სამსახური

მიკრო ბიზნესის სტატუსის

ს ე რ ტ ი ფ ი კ ა ტ ი №

სერტიფიკატით დასტურდება, რომ

ფიზიკურ პირს –––––––––––––––––––––––––––––––––––

(სახელი და გვარი)

|

|

|

|

|

|

|

|

|

|

|

|

პირადი ნომერი

––––––––––––––––––––––––––––––––––––––––––

(საქმიანობის სახე)

მინიჭებული აქვს მიკრო ბიზნესის სტატუსი

|

|

| ---------------------------- |

|

|

|

| დან |

სერტიფიკატის გაცემის თარიღი

|

|

| ---------------------------- |

|

|

|

| დან |

მიკრო ბიზნესის სტატუსი მინიჭებულია

რეგინული ცენტრის უფროსი/მოადგილე /ხელმოწერა/

დანართი №3

საჯარო სამართლის იურიდიული პირი – შემოსავლების სამსახური

მცირე ბიზნესის სტატუსის

ს ე რ ტ ი ფ ი კ ა ტ ი №

სერტიფიკატით დასტურდება, რომ

ფიზიკურ პირს: –––––––––––––––––––––––––––––––––––––––––––––––––––––––––

(სახელი და გვარი)

|

|

|

|

|

|

|

|

|

|

|

|

პირადი ნომერი

––––––––––––––––––––––––––––––––––––––

(საქმიანობის სახე)

მინიჭებული აქვს მცირე ბიზნესის სტატუსი

|

|

| ---------------------------- |

|

|

|

| დან |

სერტიფიკატის გაცემის თარიღი

|

|

| ---------------------------- |

|

|

|

| დან |

მცირე ბიზნესის სტატუსი მინიჭებულია

რეგინული ცენტრის უფროსი/მოადგილე /ხელმოწერა/

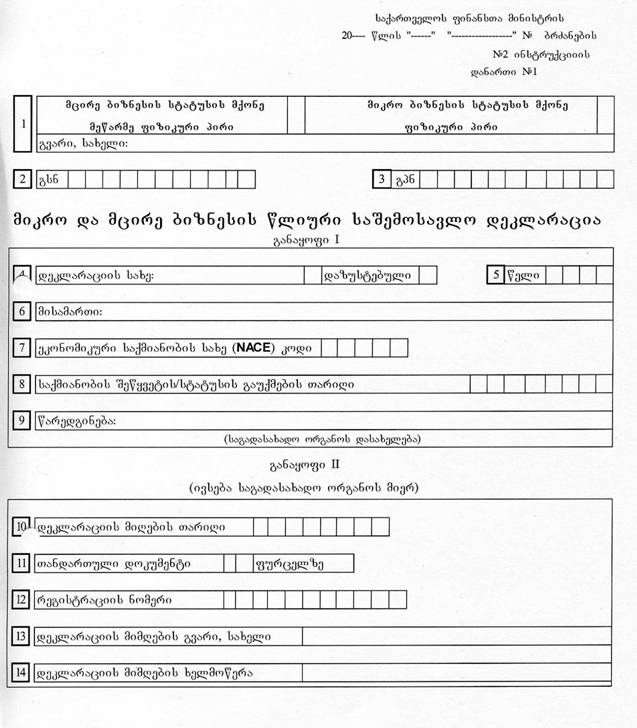

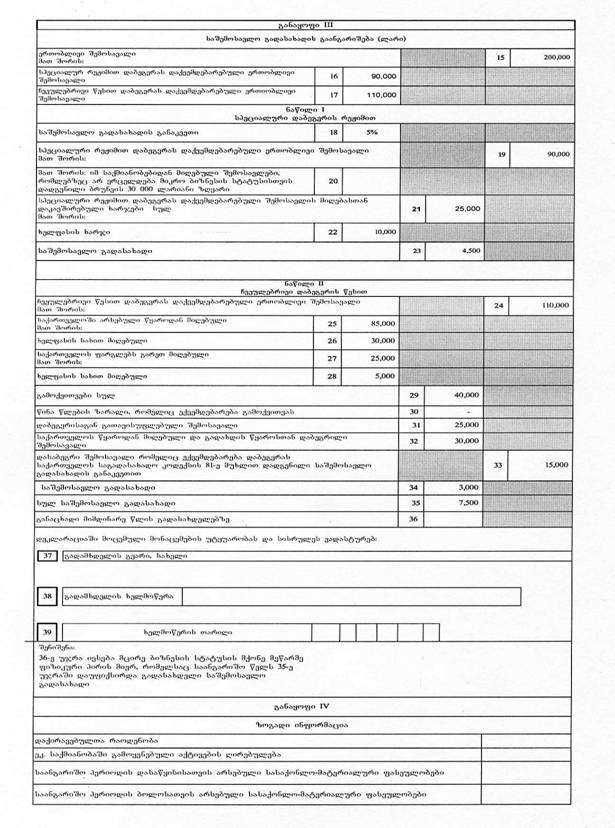

დანართი №2

ინსტრუქცია

მიკრო და მცირე ბიზნესის სტატუსის მქონე პირების მიერ დეკლარაციის ფორმის, მისი შევსებისა და წარდგენის წესი

მუხლი 1. დეკლარაციის წარდგენა მიკრო და მცირე ბიზნესის მიერ

1. მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირები და მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირები , გარდა ამ მუხლის მე-2 პუნქტით გათვალისწინებული შემთხვევისა, საგადასახადო ორგანოს საგადასახადო აღრიცხვის ადგილის მიხედვით წარუდგენენ საშემოსავლო გადასახადის წლიურ დეკლარაციას ამ ინს ტრუქციის დანართით განსაზღვრული ფორმით:

ა) საანგარიშო წლის მომდევნო წლის 1 აპრილამდე;

ბ) საქართველოში ეკონომიკური საქმიანობის შეწყვეტისას 30 დღის ვადაში;

გ) საგადასახადო ორგანოს მიერ სტატუსის გაუქმების თაობაზე გადაწყვეტილების მიღებიდან 30 დღის ვადაში.

2. თუ მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი ან მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირი საქმიანობს სპეციალური სავაჭრო ზონის ტერიტორიაზე, მაშინ სპეციალური სავაჭრო ზონის სტატუსის მქონე იურიდიული პირი ვალდებულია:

ა) საგადასახადო აღრიცხვის ადგილის მიხედვით საგადასახადო ორგანოს წარუდგინოს მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირის ან მცირებიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირის დეკლარაციები, სპეციალური სავაჭრო ზონის ტერიტორიაზე საქმიანობის ნაწილში;

ბ) დადგენილ ვადაში გადაიხადოს მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირის ან მცირებიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირის კუთვნილი გადასახადები, სპეციალური სავაჭრო ზონის ტერიტორიაზე საქმიანობის ნაწილში.

მუხლი 2. დეკლარაციის შევსების წესი

1. დეკლარაციის სატიტულო გვერდის და I განაყოფის შესაბამის უჯრებში აისახება:

ა) პირველ უჯრაში – გადასახადის გადამხდელის გვარი და სახელი. იმის მიხედვით , მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირი ავსებს დეკლარაციას თუ მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირი, შესაბამისი სტრიქონის ცარიელ უჯრაში გაკეთდება აღნიშვნა «V» ნიშნით;

ბ) მე-2 უჯრაში – გადასახადის გადამხდელზე საგადასახადო ორგანოს მიერ საგადასახადო რეგისტრაციისას მინიჭებული (ასეთის არსებობის შემთხვევაში) საიდენტიფიკაციო ნომერი;

გ) მე-3 უჯრაში – საქართველოს მოქალაქე ფიზიკური პირის (გადასახადის გადამხდელის) პირადი ნომერი, პირადობის მოწმობის მიხედვით;

დ) მე-4 უჯრაში – დეკლარაციის სახე. იმის მიხედვით , დეკლარაცია პირველადია თუ დაზუსტებული , შესაბამისი სტრიქონის ცარიელ უჯრაში კეთდება აღნიშვნა „V“ ნიშნით;

ე) მე-5 უჯრაში – საგადასახადო (კალენდარული) წელი;

ვ) მე-6 უჯრაში – გადასახადის გადამხდელის საცხოვრებელი ან საქმიანობის ადგილის სრული მისამართი;

ზ) მე-7 უჯრაში – იმ საქმიანობის კოდი (ეკონომიკური საქმიანობის სახეების ეროვნული კლასიფიკატორის მიხედვით), რომელ საქმიანობასაც გადასახადის გადამხდელი თვლის ძირითადად;

თ) მე-8 უჯრაში – ეკონომიკური საქმიანობის შეწყვეტის/სტატუსის გაუქმების თარიღი. უჯრებში ციფრები ჩაიწერება შემდეგი რიგითობით: რიცხვი, თვე და სრული წელი;

ი) მე-9 უჯრაში – იმ ტერიტორიული საგადასახადო ორგანოს სრული დასახელება, სადაც საგადასახადო აღრიცხვაზე იმყოფება გადასახადის გადამხდელი.

2. დეკლარაციის II განაყოფის მე-10, მე-11, მე-12, მე-13, და მე-14 უჯრები ივსება საგადასახადო ორგანოს მიერ.

3. დეკლარაციის III განაყოფი (საშემოსავლო გადასახადის გაანგარიშება) შედგება ორი ნაწილისაგან: I ნაწილი – საშემოსავლო გადასახადის გაანგარიშება ჩვეულებრივი დაბეგვრის რეჟიმით და II ნაწილი – საშემოსავლო გადასახადის გაანგარიშება სპეციალური დაბეგვრის რეჟიმით.

4. დეკლარაციის III განაყოფის I ნაწილის (სპეციალური დაბეგვრის რეჟიმით) უჯრებში აისახება:

ა) მე-18 უჯრაში – შეიტანება საშემოსავლო გადასახადის განაკვეთი, იმის მიხედვით , თუ რომელ განაკვეთს ირჩევს მცირე ბიზნესის სატატუსის მქონე მეწარმე ფიზიკური პირი 5%-ს თუ 3%-ს , ხოლო მიკრო ბიზნესის შემთხვევაში ჩაიწერება 0%.

ბ) მე-19 უჯრაში – მიკრო და მცირე ბიზნესის სპეციალური რეჟიმით დაბეგვრას დაქვემდებარებული ერთობლივი შემოსავალი. მათ შორის:

ბ.ა) მე-20 უჯრაში – ივსება მხოლოდ მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირის მიერ იმ შემთხვევაში , თუ მას აქვს საქართველოს საგადასახადო კოდექსის 84-ე მუხლის მე-2 ნაწილით გათვალისწინებული შემოსავალი, რომელზეც არ ვრცელდება ერთობლივი შემოსავლის 30000 ლარიანი შეზღუდვა;

დ) 21-ე უჯრაში – სპეციალური რეჟიმით დაბეგვრას დაქვემდებარებული შემოსავლის მიღებასთან დაკავშირებული ხარჯები. მათ შორის:

დ.ა) 22-ე უჯრაში – ხელფასის სახით დაქირავებულებზე გადახდილი თანხები .

ვ) 23-ე უჯრაში – საშემოსავლო გადასახადი დასაბეგრ შემოსავალზე, რომელიც მიიღება მე-19 უჯრაში ასახული თანხის საშემოსავლო გადასახადის მე-18 უჯრაში მითითებულ განაკვეთზე გამრავლებით.

5. დეკლარაციის III განაყოფის II ნაწილი (ჩვეულებრივი დაბეგვრის წესით) ივსება მხოლოდ იმ შემთხვევაში , თუ მიკრო ბიზნესის სტატუსის მქონე ფიზიკური და მცირე ბიზნესის სატატუსის მქონე მეწარმე ფიზიკური პირის საქართველოს საგადასახადო კოდექსის 84-ე მუხლის მე-4 ნაწილისა და 88-ე მუხლის მე-3 ნაწილის შესაბამისად გააჩნიათ „მიკრო და მცირე ბიზნესის სტატუსის მქონე პირებისთვის აკრძალული საქმიანობებისა და საქმიანობებისა და შემოსავლების სახეების განსაზღვრის თაობაზე, რომლებიც არ დაიბეგრება ან/და რომლებზეც არ გავრცელდება საშემოსავლო გადასახადის სპეციალური დაბეგვრის რეჟიმები“ საქართველოს მთავრობის 29 დეკემბრის №415 დადგენილებით განსაზღვრული შემოსავლების სახეები.

ა) 24-ე უჯრაში – ერთობლივი შემოსავალი, რომელიც მიღებულია საქართველოს საგადასახადო კოდექსის 84-ე მუხლის მე-4 და 88-ე მუხლის მე-3 ნაწილებით გათვალისწინებული საქმიანობებიდან. მათ შორის:

ა.ა) 25-ე უჯრაში – საქართველოში არსებული წყაროდან მიღებული შემოსავალი. მათ შორის:

ა.ა.ა) 26-ე უჯრაში – ხელფასის სახით მიღებული

ა.ბ) 27-ე უჯრაში – საქართველოს ფარგლებს გარეთ მიღებული შემოსავალი. მათ შორის:

ა.ბ.ა) 28-ე უჯრაში – ხელფასის სახით მიღებული.

გ) 29-ე უჯრაში – 24-ე უჯრაში ასახული ერთობლივი შემოსავლის მიღებასთან დაკავშირებული და გამოქვითვას დაქვემდებარებული ხარჯები (გარდა კაპიტალიზებადი და საქართველოს საგადასახადო კოდექსის 117-ე მუხლით განსაზღვრული ხარჯებისა).

დ) 30-ე უჯრაში – წინა წლების აუნაზღაურებელი ზარალი, რომელიც ექვემდებარება გამოქვითვას, მაგრამ არა უმეტეს წინა 5 საგადასახადო წლის ზარალისა, უჯრის შევსებისას გაითვალისწინება საქართველოს საგადასახადო კოდექსის 121-ე და 122-ე მუხლებით დაწესებული ნორმები;

ე) 31-ე უჯრაში – დაბეგვრისაგან განთავისუფლებული შემოსავალი;

ვ) 32-ე უჯრაში – ერთობლივ შემოსავალში (უჯრა 24) შეტანილი საქართველოში არსებული წყაროდან მიღებული და საქართველოს საგადასახადო კოდექსის 154-ე მუხლის პირველი ნაწილის შესაბამისად გადახდის წყაროსთან დაბეგრილი შემოსავლები.

ზ) 33-ე უჯრაში – შემოსავალი, რომელიც ექვემდებარება დაბეგვრას მიიღება: 24-ე უჯრაში ასახულ მონაცემს გამოკლებული 29-ე უჯრაში ასახული მონაცემი, გამოკლებული 30-ე უჯრაში ასახული მონაცემი, გამოკლებული დაბეგვრისაგან გათავისუფლებული შემოსავალი (უჯრა 31) და გამოკლებული საქართველოს წყაროდან მიღებული და გადახდის წყაროსთან დაბეგრილი შემოსავალი (უჯრა 32).

თ) 34-ე უჯრაში – საშემოსავლო გადასახადი დასაბეგრ შემოსავალზე, რომელიც მიიღება 33-ე უჯრაში ასახული თანხის საშემოსავლო გადასახადის საქართველოს საგადასახადო კოდექსის 81-ე მუხლით დადგენილ განაკვეთზე გამრავლებით.

ი) 35-ე უჯრაში – სულ საშემოსავლო გადასახადი, რომელიც მიიღება 23-ე და 34-ე უჯრებში ასახული მონაცემების დაჯამებით.

კ) 36-ე უჯრაში – საქართველოს საგადასახადო კოდექსის 155-ე მუხლით დადგენილი ნორმებით განსაზღვრული მომდევნო საგადასახადო წლის მიმდინარე გადასახდელების ოდენობა;

ლ) 37-ე უჯრაში – გადასახადის გადამხდელის ან სხვა ვალდებული პირის ან/და მისი კანონიერი ან უფლებამოსილი წარმომადგენლის (ვინც ადასტურებს დეკლარაციაში მოცემული მონაცემების უტყუარობას და სისრულეს) გვარი და სახელი სრულად;

მ) 38-ე უჯრაში – 37-ე უჯრაში ასახული პირის ხელმოწერა;

ნ) 39-ე უჯრაში – 37-ე უჯრაში ასახული პირის ხელმოწერის თარიღი. აღნიშნული უჯრის პირველ ორ განაყოფში აისახება ხელმოწერის რიცხვი, მომდევნო ორ განაყოფში – თვე და ბოლო ოთხ განაყოფში – წელი სრულად.

6. დეკლარაციის IV განაყოფში შეიტანება მიკრო ბიზნესის სტატუსის მქონე ფიზიკური პირის ან მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირის საქმიანობის შესახებ ზოგადი ინფორმაცია: დაქირავებულთა რაოდენობა; ეკ. საქმიანობაში გამოყენებული აქტივების ღირებულება; საანგარიშო პერიოდის დასაწყისისათვის და ბოლოსათვის არსებული სასაქონლო-მატერიალური ფასეულობები.

დანართი №3

ინსტრუქცია

მცირე ბიზნესისთვის ხარჯების აღრიცხვის სპეციალური ჟურნალის წარმოების წესის შესახებ

მუხლი 1. ზოგადი დებულებები

1. საქართველოს საგადასახადო კოდექსის 91-ე მუხლის მე-7 ნაწილის შესაბამისად , მცირე ბიზნესი ხარჯების აღრიცხვის მიზნით , ვალდებულია აწარმოოს ხარჯების აღრიცხვის სპეციალური ჟურნალი ამ ინსტრუქციის დანართის შესაბამისად.

2. ხარჯების აღრიცხვის სპეციალური ჟურნალი შეიძლება იყოს როგორც ქაღალდზე ნაბეჭდი, ისე ელექტრონული ფორმის.

3. მცირე ბიზნესი ხარჯის გაწევის შესახებ ინფორმაციას ხარჯების აღრიცხვის სპეციალურ ჟურნალში ასახავს ქრონოლოგიური თანმიმდევრობით, რომელშიც დაცული უნდა იყოს მაჩვენებლების უწყვეტობა და უტყუარობა.

4. თუ მცირე ბიზნესს განზრახული აქვს ისარგებლოს მცირე ბიზნესის დაბეგვრის 3 -პროცენტიანი განაკვეთით, მას შეუძლია აღრიცხვის სპეციალურ ჟურნალში ასახოს ხარჯის დამადასტურებელი დოკუმენტები.

5. ქაღალდზე ნაბეჭდი აღრიცხვის სპეციალურ ჟურნალში შეცდომის დაშვების შემთხვევაში შენიშვნის გრაფაში უნდა გაკეთდეს შესაბამისი ჩანაწერი, რომელიც უნდა დადასტურდეს ხელმოწერით.

6. ხარჯების აღრიცხვის სპეციალური ჟურნალი იხსნება ერთ კალენდარულ წელზე და უნდა იყოს დანომრილი.

7. კალენდარული წლის ბოლო დღეს ჟურნალი იხურება.

8. ჟურნალის შენახვის ვადაა არანაკლებ 6 წელი.

მუხლი 2. ხარჯების აღრიცხვის სპეციალური ჟურნალის შევსების წესი

ხარჯების აღრიცხვის სპეციალური ჟურნალის ყდაზე ინსტრუქციის დანართის პირველ გვერდზე მოცემული წესით მიეთითება:

ა) საანგარიშო წელი;

ბ) მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირის გვარი , სახელი;

გ) საიდენტიფიკაციო ნომერი;

დ) მცირე ბიზნესის სერ ტიფიკატის ნომერი;

ე) განხორციელებული ეკონომიკური საქმიანობის სახე;

ვ) საქმიანობის ადგილის ან ფიზიკური პირის საცხოვრებელი ადგილის მისამართი.

2. ხარჯების აღრიცხვის სპეციალური ჟურნალის (შემდეგში ჟურნალი) პირველ სვეტში მიეთითება ოპერაციის რიგითი ნომერი.

3. ჟურნალის მე-2 სვეტში მიეთითება ნაღდი ანგარიშსწორებით შეძენილი საქონლის დასახელება ან/და მიღებული მომსახურების სახე.

4. ჟურნალის მე-3 სვეტში მიეთითება ზომის ერთეული, მომსახურების მიღების შემთხვევაში არ ივსება.

5. ჟურნალის მე-4 სვეტში მიეთითება შესყიდული საქონლის ოდენობა, მომსახურების მიღების შემთხვევაში არ ივსება.

6. ხარჯების აღრიცხვის სპეციალური ჟურნალის მე-5 სვეტში მიეთითება ხარჯის გაწევის თარიღი.

7. ჟურნალის მე-6 სვეტში აისახება გაწეული ხარჯი თანხობრივ გამოსახულებაში.

8. ჟურნალის მე-7 სვეტის შევსება სავალდებულო არაა. იგი ივსება მხოლოდ იმ შემთხვევაში მცირე ბიზნესის განზრახვით. ამ შემთხვევაში იგი მიუთითებს პირველადი საგადასახადო დოკუმენტის დასახელებას (სასაქონლო ზედნადები, ანგარიშ-ფაქტურა, მიღება-ჩაბარების აქტი და სხვა), ნომერს და თარიღს.

9. ჟურნალის მე-8 სვეტში (შენიშვნა) მითითება კეთდება შეცდომის დაშვების შემთხვევაში ან გადამხდელის გადაწყვეტილებით რაიმე მინიშნების გაკეთების შემთხვევაში.

მაგალითი:

ვახტანგი ბერიძე არის ინდივიდუალური მეწარმე, მისი საინდეფიკაციო ნომერია 222222222. მას მინიჭებული აქვს მცირე ბიზნესის სტატუსი, რომლის ნომერია №1111111. იგი ფლობს მინიმარკეტს. მისი მინიმარკეტი იმყოფება მისამართზე: ქ. თბილისი, ჯიქიას ქ №X. მას განზრახული აქვს ისარგებლოს მცირე ბიზნესის გადასახადით დაბეგვრის 3 -პროცენტიანი განაკვეთით, რისთვისაც უნდა აღრიცხოს ხარჯის დამადასტურებელი დოკუმენტები. იგი ამ განაკვეთით ისარგებლებს , თუ მას ექნება ერთობლივი შემოსავლის მიღებასთან დაკავშირებული ერთობლივი შემოსავლის 60%-ის ოდენობის ხარჯების დამადასტურებელი დოკუ მენტი.

ვახტანგმა 2011 წლის 7 მარტს , ბაზარში , ხარჯის დამადასტურებელი დოკუმენტის გარეშე შეიძინა 1 ტომარა კარტოფილი 30 ლარად და 10კგ ხახვი 9 ლარად. ამასთან, იმავე დღეს საგადასახადო სასაქონლო ზედნადებით, რომლის ნომერია 11/12 შეიძინა 12 ცალი ნამცხვარი – ფასი 10 ლარი და 5 კგ ვაფლი – ფასი 10 ლარი. მან შპს „სხივს“ შესაკეთებლად გადასცა სასწორი, რომელსაც ავანსად გადაუხადა 5 ლარი, მომსახურების სრული ღირებულებაა 10 ლარი. მან აგრეთვე შპს „ტკბილი სასმელებისაგან“ ნისიად შეიძინა 1 ყუთი ლიმონათი ღირებულებით 15 ლარი.

ამ შემთხვევაში ი/მ ვახტანგ ბერიძე ჟურნალს შეავსებს შემდეგნაირად:

1. ამ ინსტრუქციის დანართის შესაბამისად ქაღალდზე ნაბეჭდი ჟურნალის ყდა ან ელექტრონული ჟურნალის საწყისი ფურცელი გამოიყურება ასე:

მცირე ბიზნესის ხარჯების გამარტივებული აღრიცხვის სპეციალური ჟურნალი

2011 წელი

გადამხდელი: ინდივიდუალური მეწარმე ვახტანგ ბერიძე

საიდენტიფიკაციო № 222222222

მცირე ბიზნესის სერ ტიფიკატის № 1111111

განხორციელებული ეკონომიკური საქმიანობის სახე: საცალო ვაჭრობა

საქმიანობის ადგილის მისამართი: ქ. თბილისი, ჯიქიას ქ №X.

2. ჟურნალში 2011 წლის 3 მარტს ვახტანგის მიერ გაკეთდება შემდეგი ჩანაწერები:

| № | შეძენილი საქონელი ან/და მიღებული მომსახურება | ზომის ერთეული | რაოდენობა | თარიღი | თანხა

| ხარჯის დამადასტურებელი დოკუმენტის სახე, № და თარიღი | შენიშვნა |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | კარტოფილის შესყიდვა | ტომარა | 1 | 07.03.11 | 30 ლარი |

|

|

| 2 | ხახვის შეძენა | კგ | 10 | 07.03.11 | 9 ლარი |

|

|

| 3 | ნამცხვარი | ც | 12 | 07.03.11 | 10 ლარი | სასაქონლო ზედნადები №11/12, 07.03 |

|

| 4 | ვაფლი | კგ | 5 | 07.03.11 | 10 ლარი | სასაქონლო ზედნადები №11/12, 07.03 |

|

| 5 | შპს „სხივზე“ სასწორის შესაკეთებლად გაცემული მომსახურება |

|

| 07.03.11 | 5 ლარი |

| გაცემული ავანსი |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ვახტანგი ჟურნალში შპს „ტკბილი სასმელებისაგან“ ნისიად შეძენილ საქონეზე ჩანაწერს გააკეთებს იმ რიცხვში, როდესაც მოახდენს ნაღდ ანგარიშწორებას.

1. თუ ვახტანგი 10 მარტს მიღება-ჩაბარების აქტით-№XX დაიბრუნებს შეკეთებულ სასწორს და მიღება-ჩაბარების აქტი შედგენილია სწორად (შესაძლებელია მომსახურების მიმწოდებლისა და მიმღების იდენტიფიცირება, დამოწმებულია ხელმოწერებით და ბეჭდის ქონის შემთხვევაში ბეჭდით) იგი ჟურნალის მე-2,5–მე-8 სვეტებში გააკეთებს ჩანაწერს:

| შპს „სხივზე“ სასწორის შესაკეთებლად გაცემული მომსახურება |

|

| 10.03.11 | 5 ლარი | მიღება-ჩაბარების აქტი №XX | დარჩენილი თანხის დაფარვა |

დანართი №1

მცირე ბიზნესის ხარჯების გამარტივებული აღრიცხვის სპეციალური ჟურნალი

20–––– წელი

გადამხდელი –––––––––––––––––––––––––––––––––– ––––––––––––––––––––––––––––––––

(მცირე ბიზნესის სტატუსის მქონე მეწარმე ფიზიკური პირის გვარი, სახელი)

საიდენტიფიკაციო ნომერი ––– ––– ––– ––– ––– ––– ––– ––– –––

მცირე ბიზნესის სერ ტიფიკატის ნომერი ––– ––– ––– ––– ––– ––– –––

განხორციელებული ეკონომიკური საქმიანობის სახე –––––––––– –– –– –– ––

საქმიანობის ადგილის (ან ფიზიკური პირის საცხოვრებელი ადგილის) მისამართი

–––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––

|

| შეძენილი საქონლის დასახელება ან/და მიღებული მომსახურების სახე | ერთეული | რაოდენობა | თარიღი | თანხა | ხარჯის დამადასტურებელი დოკუმენტის სახე, № და თარიღი | შენიშვნა |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

უკან დაბრუნება

უკან დაბრუნება

დოკუმენტის კომენტარები